Inflationsschock, Lohnfindungsprozess, Wettbewerbsfähigkeit – Aktuelle makroökonomische Herausforderungen

25.08.2023Gerhard Fenz, Friedrich Fritzer, Mathias Moser, Christian Ragacs, Lukas Reiss, Martin Schneider, Richard Sellner, Alfred Stiglbauer, Klaus Vondra

Die Folgen der COVID-19 Pandemie und des Angriffskrieges Russlands in der Ukraine prägen weiterhin die globale Wirtschaftsentwicklung. Der größte Inflationsschock seit den 1970er Jahren ist in einzelnen Ländern unterschiedlich persistent. Während die Notenbanken in den westlichen Industriestaaten die Zinsen beinahe im Gleichklang schnell und stark angehoben haben, um die Inflation zu dämpfen, erklären im Wesentlichen strukturelle Unterschiede, vor allem bei den Lohn- und Preissetzungsprozessen, sowie unterschiedliche fiskalpolitische Maßnahmen die Inflationsdifferentiale zwischen den einzelnen Ländern.

Auslöser des Inflationsschocks waren die starken Preissteigerungen auf den globalen Energie- und Rohstoffmärkten im Zuge der Aufholprozesse nach der COVID-19 Pandemie und des Ukrainekriegs. Da Österreich ein Energieimportland ist, kommt es, solange diese Preise erhöht bleiben, zu einem Einkommensabfluss von Österreich in das Ausland. Der zunächst importpreisbedingte Inflationsschock wurde dadurch verstärkt, weil einige Sektoren – die Marktgegebenheiten und das hohe Inflationsumfeld nutzend – ihre Gewinnmargen erheblich gesteigert haben (insbesondere der Energiesektor im Jahr 2022). Umfangreiche temporäre fiskalpolitische Maßnahmen haben die realen Einkommensverluste der privaten Haushalte zwar in großem Ausmaß kompensiert und auch die heimischen Unternehmen gestützt, dieser Maßnahmenmix hat die Inflationsrate in Österreich aber weniger gedämpft als im Euroraumdurchschnitt.

Die verzögerte Inflationsabgeltung (de-facto Indexierung) im österreichischen Lohnfindungsprozess führt zu einer erst nachträglichen Abgeltung des Inflationsanstiegs bei den Löhnen und damit zu entsprechenden Zweitrundeneffekten. Dabei orientieren sich Lohnverhandlungen typischerweise an den Verbraucherpreisen als Inflationsmaß, die im Falle eines Importpreisschocks, wie er zuletzt zu beobachten war, stärker steigen als jene Preise, welche die heimischen Produzenten für ihre Güter und Dienstleistungen erhalten. Aufgrund dieser österreichischen Besonderheit kann es aus Verteilungsperspektive bei den Lohnabschlüssen zu einer „Überkompensation“ des Inflationsanstiegs kommen und in Folge zu einem entsprechenden Anstieg der Lohnquote. Dies trägt zu stärkeren Zweitrundeneffekten und einer höheren Inflationspersistenz in Österreich als in anderen Ländern bei und führt – gemessen an den relativen Lohnstückkosten – zu einer Verschlechterung der preislichen Wettbewerbsfähigkeit gegenüber den Handelspartnern mit potenziell negativen Wachstums- und Beschäftigungseffekten.

In diesem Report werden im Folgenden kurz und prägnant wesentliche Aspekte der aktuellen Inflations-, Gewinn- und Lohnentwicklung sowie der preislichen Wettbewerbsfähigkeit diskutiert. Die hier präsentierten Inhalte fassen umfassendere und weiterführende rezente Arbeiten der OeNB zusammen, auf die im Text verwiesen wird.

Wachstumsperformance in Österreich und dem Euroraum blieb in den letzten Jahren hinter den USA zurück

Das Bruttoinlandsprodukt (BIP) misst den Wert aller Güter und Dienstleistungen, die von einer Volkswirtschaft in einem bestimmten Zeitraum produziert werden. Gemessen im Verhältnis zur Bevölkerungsgröße gilt das BIP traditionell als eine Maßzahl für den Wohlstand eines Landes. Für internationale Vergleiche muss um unterschiedliche Preisniveaus in den Ländern korrigiert werden. Das so ermittelte BIP pro Kopf zu Kaufkraftparitäten liegt in Österreich deutlich über dem Euroraumdurchschnitt (2022: +19 %), aber unter dem Wert für die USA (-15 %).

Die Indexdarstellung in der rechten Abbildung verdeutlicht aber auch, dass sowohl Österreich als auch der Euroraum seit der Finanzkrise 2008/2009 eine deutlich schwächere Wachstumsperformance aufweisen als die USA. In den letzten Jahren ist Österreichs Wirtschaft auch geringfügig schwächer gewachsen als jene des Euroraums. Dies steht im scharfen Kontrast zu den Jahren zwischen der Einführung des Euro im Jahr 1999 und dem Ausbruch der Finanzkrise im Jahr 2008. In diesem Zeitraum war das Wirtschaftswachstum in Österreich nicht nur höher als im Euroraum, sondern auch höher als in den USA. Ziel der heimischen und europäischen Wirtschaftspolitik muss es daher sein, den Abstand zu den USA in den kommenden Jahren wieder zu verringern.

Inflation in Österreich sinkt nur auf knapp unter 3% bis 2025 – höhere Inflationspersistenz als im Euroraum

Die OeNB erwartet in ihrer Inflationsprognose vom Juni 2023 einen Rückgang der HVPI-Inflationsrate von 8,6 % im Jahr 2022 auf 7,4 % im Jahr 2023. Für die Jahre 2024 und 2025 wird ein Rückgang der Inflationsrate auf zunächst 4,1 % und dann auf 2,9 % prognostiziert. Der Rückgang der Inflationsrate im Jahr 2023 geht vor allem auf den geringeren Inflationsauftrieb bei Energie zurück. Zudem sollten die gegenüber 2022 rückläufigen Gewinnmargen die Teuerung dämpfen. Gleichzeitig steigt die Kerninflation im Gesamtjahr 2023 aufgrund des starken Wachstums der Lohnstückkosten weiter an und wird – trotz eines Rückgangs – auch 2024 deutlich über der Gesamtinflationsrate bleiben. Erst im Jahr 2025 werden beide Inflationsmaße wieder etwa gleich stark wachsen.

Damit bleibt die Inflation in Österreich auch mittelfristig höher als im Euroraum. Die OeNB bzw. das Eurosystem erwarten für 2023–2025 eine kumulierte HVPI-Inflation in Österreich von 15 %, in Deutschland von 12 % und im Euroraum von 11 %. Ein wichtiger Faktor sind hierbei hohe Inflationsbeiträge der Dienstleistungspreise in Österreich, eine Folge der – trotz angenommener Lohnmoderation – im internationalen Vergleich stark wachsenden Löhnen. Das kumulierte Lohnwachstum in den Jahren 2023-25 beträgt gemäß aktuellen Prognosen in Österreich 20 %, in Deutschland 16 % und im Euroraum 14 %.

Weiterführende Information: Inflation aktuell Q2/23

Inflationsdifferential Österreichs getrieben von verzögerter Weitergabe der Energiegroßhandelspreise, geringeren Preiseingriffen und Dienstleistungspreisen

Während die österreichische Inflationsrate in der ersten Jahreshälfte 2022 noch unter dem Euroraum Durchschnitt lag, drehte sich der Abstand seither ins Positive. Mitte 2023 belief sich die Inflationsdifferenz auf rund 2 ½ Prozentpunkte. Die nachfolgende Grafik visualisiert den Inflationsabstand für einzelne Produktklassen.

Es gibt drei wesentliche Gründe für den gegenwertigen Inflationsabstand:

- Fiskalmaßnahmen: höhere Transferzahlungen in Österreich (mit nur geringen inflationstreibenden Effekten), aber weniger direkte inflationsdämpfende Preiseingriffe. Energieträger, bei denen es keine Preiseingriffe gab (Fernwärme, feste Brennstoffe, Gas), sind daher derzeit ein wichtiger Grund, warum sich der Inflationsabstand ausgeweitet hat.

- Verzögerte Weitergabe der globalen Energiepreise an die Endverbraucher. Ein Grund ist die längere durchschnittliche Mindestvertragsdauer bei Fixpreisverträgen der Konsumenten mit den Haushaltsenergieanbietern in Österreich. Im Fall von Gas und Elektrizität beträgt die typische Mindestvertragsdauer in Österreich 7 bis 12 Monate. Im Euroraum-Durchschnitt beläuft sich der Anteil der Verträge mit einer Mindestvertragsdauer von drei Monaten oder weniger auf rund 71% bei Elektrizität bzw. rund 85% bei Gas.1

- Auch die Kerninflationskomponenten Dienstleistungen und Industriegüter ohne Energie sind für den wachsenden Inflationsabstand ausschlaggebend. Im Dienstleistungssektor sind die Ursachen dafür im starken Preisauftrieb bei Restaurantdienstleistungen (Juni 2023; 12,5% in Österreich; 7,3% im Euroraum) und deren hohen Gewicht im österreichischen Warenkorb zu suchen (11,6% im österreichischen Warenkorb; 8,4% im Euroraum-Warenkorb). Die rasche Erholung der Nachfrage dürfte die Preise bei österreichischen Restaurantdienstleistungen angetrieben haben. Im Güterbereich könnte die hohe Marktkonzentration in einigen Branchen (Möbelhandel, Drogeriewaren, Baumärkte) für den stärkeren Preisauftrieb in Österreich verantwortlich sein.

Weiterführende Information: Inflation aktuell Q2/23

Höhere Energieimportpreise führen zu Einkommens- und Wohlstandsverlusten

Österreich importiert traditionell weit mehr Energie als es exportiert. Die Preise für österreichische Energieimporte (gewichtete Importe von Kohle, Öl, Strom und Gas) stiegen 2021 um knapp 60 % und 2022 um weitere 140 %. Aufgrund des starken Anstiegs der Energiepreise muss Österreich somit deutlich mehr für seine Importe zahlen als in früheren Jahren. Dies führt zu einem Einkommensabfluss aus Österreich ins Ausland (negativer Terms-of-Trade Effekt).

In der linken Grafik ist die Entwicklung der europäischen Energiepreise seit Beginn des Jahres 2018 und der erwartete zukünftige Verlauf bis Ende 2025 gemäß den Annahmen in der Juniprognose der OeNB abgebildet. In der rechten Grafik sind die geschätzten Einkommensverluste dargestellt, die sich in der Außenhandelsbilanz durch den Anstieg der Preise von energetischen Gütern ergeben. Kumuliert führte der Anstieg der Energieimportpreise im Jahr 2022 gegenüber dem Wert zu Jahresbeginn 2021 zu Einkommensabflüssen in das Ausland von etwa 12 Mrd EUR (2,7 % des BIP).2 Durch den erwarteten Rückgang bei den Energiepreisen nehmen die Einkommensabflüsse ins Ausland über den Prognosehorizont ab, die Energiepreise liegen aber auch mittelfristig über jenen vor 2021 (Beginn des Energiepreisanstiegs). Für 2023-25 erwartet die OeNB einen Verlust von rund 4 ½ bis 5 ½ Mrd EUR pro Jahr (0,8 – 1,2 % des BIP). Solange die Energiepreise höher bleiben als in der Zeit vor der COVID-19 Pandemie, solange ist auch mit höheren Einkommensabflüssen zu rechnen.

Diese Verluste müssen natürlich von jemanden getragen werden: Entweder von den privaten Haushalten, den Unternehmen oder – wenn man diese schuldenfinanziert abfedert – von zukünftigen Generationen.

Weiterführende Information: OeNB-Prognosen vom Dezember 2022 und Juni 2023

Staat hat Großteil der energiepreisbedingten Einkommensverluste abgefangen

Österreich wies vor Ausbruch der COVID-19 Pandemie einen Budgetüberschuss aus. Damit war ein ausreichender Spielraum für expansive fiskalpolitische Maßnahmen zur Abmilderung der negativen Folgen des Doppelschocks aus COVID-19 Pandemie und Ukrainekrieg gegeben. In einer aggregierten Betrachtung zeigt sich, dass staatliche Maßnahmen einen großen Teil der Schocks abgefedert haben. 2020/21 lag der Fokus auf COVID-Krisen-Maßnahmen, ab 2022 auf Energie-Paketen. Dabei kam es bei den Stützungen der realen Haushaltseinkommen zu einer leichten Verschiebung von fast ausschließlich direkt einkommensstützenden Maßnahmen (v. a. diverse Einmalzahlungen) zu zusätzlich preissenkenden Maßnahmen (v. a. Senkung Energieabgaben und Strompreisbremse). Innerhalb der einkommensstützenden Maßnahmen kam es ab 2023 zu einer Verschiebung von Einmalzahlungen zu Indexierungen (kalte Progression). Für Unternehmen sind die COFAG-Subventionen und die Energiekostenzuschüsse hervorzuheben. Einige der getroffenen Maßnahmen sind dauerhaft (Senkung der Körperschaftssteuer, ökosoziale Steuerreform, kalte Progression, FLAF-Senkung) und wirken auch in den Jahren 2024 und 2025 und darüber hinaus.

Aufgrund des energiepreisbedingten Inflationsschocks wäre in den Jahren 2022 (2023) – trotz Konjunkturerholung – das real verfügbare Haushaltseinkommen ohne Fiskalmaßnahmen um etwa 5 % (6 %) unter Vorkrisen-Niveau gelegen (rechte Abbildung, violette Balken). Die Maßnahmen kompensierten aber einen Großteil des Verlustes (2022 ca. 90 %, 2023 ca. 80 %), womit die Einkommen jeweils nur knapp unter Vorkrisen-Niveau lagen (blaue Linie). Durch die zu erwartenden starken realen Zuwächse bei Löhnen und Pensionen in den Jahren 2024 und 2025 kommt es zu einer Erholung der Haushaltseinkommen, gleichzeitig laufen aber auch einige Maßnahmen aus.

Weiterführende Information: OeNB-Prognose vom Juni 2023

Gewinne spielten 2022 eine maßgebliche Rolle für den inländischen Preisdruck

Der zunächst importpreisbedingte Inflationsschock wurde in Österreich verstärkt, weil einige Sektoren (insbesondere der Energiesektor im Jahr 2022) – die Marktgegebenheiten und das hohe Inflationsumfeld nutzend – ihre Gewinnmargen erheblich gesteigert haben.3

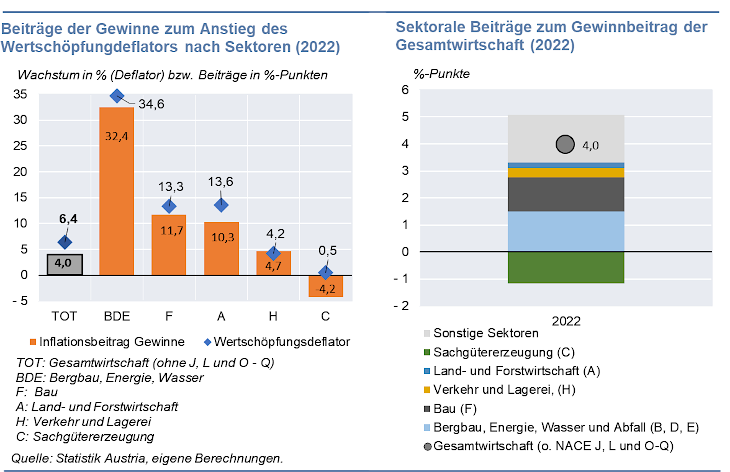

An sich weisen Unternehmensgewinne typischerweise ein prozyklisches Muster auf: Sie steigen im Konjunkturaufschwung an, während sie sich im Abschwung verhalten entwickeln. Dieser Verlauf lässt sich auch in den letzten drei Jahren beobachten. Im Jahr 2020 sind die erwirtschafteten Unternehmensgewinne in Folge des Ausbruchs der COVID-19 Pandemie deutlich eingebrochen (–14 % gegenüber dem Vorjahr) und dämpften die Teuerung in Österreich (die gemessen am Wertschöpfungsdeflator bei 2 % lag) um 1,5 Prozentpunkte. Im Jahr 2021 folgte eine Erholung. Die Unternehmensgewinne stiegen um 10 % und erklärten 1,2 Prozentpunkte der Gesamtinflation von 2,9 %. Im Boomjahr 2022 – das BIP stieg um fast 5 % – kam es zu einem sehr starken Anstieg der erwirtschafteten Unternehmensgewinne (+24 %). Sie trugen 4 Prozentpunkte zum Anstieg des Wertschöpfungsdeflators von 6,4 % im Jahr 2022 bei; das entspricht einem Anteil von fast zwei Dritteln. Unternehmensgewinne spielten daher 2022 eine maßgebliche und auch historisch außergewöhnlich große Rolle für den binnenwirtschaftlichen Preisdruck.

Das Ergebnis überdeckt das hohe Ausmaß an Heterogenität zwischen den Sektoren im Jahr 2022. Einige wenige Sektoren haben ihre Gewinne deutlich erhöht, andere Sektoren hingegen dämpften den Inflationsanstieg sogar. Der stärkste Preisanstieg war im Bereich Energie, Bergbau, Wasser (NACE BDE) mit +35 % zu verzeichnen, gefolgt vom Bausektor (NACE F) mit +13 %, der Land- und Forstwirtschaft (NACE A) mit +14 % und dem Sektor Verkehr und Lagerei (NACE H) mit +4,2 %.4 In diesen Sektoren ist die Inflation fast zur Gänze auf die Gewinnentwicklung zurückzuführen. Die großteils im internationalen Wettbewerb stehende Sachgütererzeugung (NACE C) konnte die Kostensteigerungen hingegen nicht vollumfänglich weitergeben und verzeichnete im Jahr 2022 einen ausgeprägten Gewinnrückgang von 18 %. Im Zuge der hohen, energiepreisgetriebenen Inflation im Jahr 2022 kam es damit zu einer deutlichen Umverteilung innerhalb des Unternehmenssektors.

Im ersten Quartal 2023 beschleunigte sich der Anstieg des Wertschöpfungsdeflators weiter und lag bei +10,7 % (nach + 8,6 % im vierten Quartal 2022). Die Unternehmensgewinne erklären rund die Hälfte des Anstiegs. Neben den Bereichen Energie, Bergbau, Wasser, dem Bausektor und der Land- und Forstwirtschaft verzeichneten die Finanz- und Versicherungsdienstleistungen einen starken gewinngetriebenen Deflatoranstieg.

Für den Rest der Jahres 2023 und für das Jahr 2024 werden die Gewinne der Unternehmen voraussichtlich unter Druck kommen. Die durch Energiepreise und Gewinne hohe Inflation im Jahr 2022 wird in den Folgejahren zu starken Zweitrundeneffekten aufgrund höherer (verzögerter) Lohnanstiege und stark steigender Wiederbeschaffungskosten für die Abschreibung des Kapitalstocks führen. In der Folge werden die Gewinne laut aktueller OeNB-Prognose im Jahr 2023 und insbesondere im Jahr 2024 nicht mehr der zentrale Treiber der Inflation sein aber über die erwähnten Zweitrundeneffekte nachwirken.

Weiterführende Information: Kasten 4 in der OeNB-Prognose Juni 2023

Produzentenpreise (BIP-Deflator) bei Importpreisschocks das geeignete Inflationsmaß für die Lohnverhandlungen

Der Lohnfindungsprozess orientiert sich in Österreich traditionell an der Benya-Formel: d. h. Kollektivertragsabschlüsse folgen der Inflation des Vorjahres plus dem durchschnittlichen Produktivitätswachstum der vergangenen Jahre. Hintergrund dieser Idee ist es die Lohnquote – also den Anteil an der Wertschöpfung den die Arbeitnehmer:innen erhalten – konstant zu halten. Das Inflationsmaß, das den Verhandlungen zugrunde liegt, ist typischerweise der Verbraucherpreisindex (VPI).

Kommt es wie aktuell beobachtet zu einem Importpreisschock (ausgelöst durch den starken Anstieg der Preise für Energieimporte) steigen die Verbraucherpreise deutlich stärker als die Preise, die heimische Produzenten für ihre Güter erhalten. Im Jahr 2022 betrug diese Differenz fast 4 Prozentpunkte (VPI +8,6 %; Produzentenpreise gemessen am BIP-Deflator für die Gesamtwirtschaft: +4,9 %). Die Idee verteilungsneutraler Lohnabschlüsse impliziert eigentlich eine Orientierung an den Produzentenpreisen – es kann nur das verteilt werden, was auch eingenommen wird. D. h. angesichts eines Importpreisschocks (eines sogenannten Terms of Trade Schock) wäre eine entsprechende Modifizierung der traditionellen „Benya-Formel“ notwendig.

Die Lohnabschlüsse für 2023 liegen nahe der traditionellen Benya-Formel und damit deutlich über verteilungsneutralen Abschlüssen. D. h. der traditionell österreichische Lohnfindungsprozess führt vor dem Hintergrund des aktuell starken Importpreisschocks aus Verteilungsperspektive zu einer „Überkompensation“ des (vergangenen) Inflationsanstiegs und in der Folge zu einem entsprechenden Anstieg der Lohnquote. Das stärkt die realen Haushaltseinkommen, trägt aber auch zu stärkeren Zweitrundeneffekten und einer höheren Inflationspersistenz in Österreich bei. Gemessen an den relativen Lohnstückkosten führt dies zu einer Verschlechterung der preislichen Wettbewerbsfähigkeit gegenüber den Handelspartnern, mit potenziell negativen Wachstums- und Beschäftigungseffekten. Diesen Trade-off sollten die Sozialpartner bei ihren Lohnverhandlungen branchenspezifisch berücksichtigen.

Weiterführende Information: Kasten 2 in der OeNB-Prognose Juni 2023

Trotz Lohnmoderation ist für 2024 ein starker Anstieg der Lohnquote zu erwarten

Der OeNB-Prognose liegt für 2024 Lohnmoderation im Sinne einer modifizierten Benya-Formel zugrunde. Mit anderen Worten, die OeNB hat in der Juniprognose angenommen, dass sich die Sozialpartner anstatt an der Verbraucherpreisinflation an der Produzentenpreisinflation (gemessen am BIP-Deflator, jeweils die Vorjahresinflation) orientieren. Die Kollektivvertragslöhne werden gemäß OeNB-Prognose 2024 um 6,5 % steigen. Diese Prognose ist aus mehreren Gründen mit einem Aufwärtsrisiko behaftet. Erstens, aufgrund der erwähnten Modifizierung der Benya-Formel. Zweitens, weil den Lohnabschlüssen ein vergangenes Produktivitätswachstum von Null unterstellt wurde.5 Trotz der unterstellten Lohnmoderation und des erwähnten Aufwärtsrisikos steigt in der OeNB-Prognose die Lohnquote der Gesamtwirtschaft im Jahr 2024 auf 71 % und liegt damit um 1,8 Prozentpunkten über dem Vorkrisenniveau im Jahr 2019.6 D. h. trotz angenommener Lohnmoderation kommt es zu einem signifikanten Anstieg der Lohnquote.

Das WIFO berücksichtigt die erwähnten Aufwärtsrisiken zum Teil in seiner aktuellen Prognose und geht von einem etwas kräftigeren Anstieg der Löhne im Jahr 2024 von 7,2 % aus. Dementsprechend steigt die Lohnquote 2024 laut WIFO-Prognose noch stärker, und zwar um 2,6 Prozentpunkte auf 71,8 % an.7

Insgesamt werden in den Prognosejahren 2023-25 die Löhne in Österreich deutlich stärker steigen als bei unseren wichtigsten Handelspartnern.

Anstieg der relativen Lohnstückkosten verschlechtert die preisliche Wettbewerbsfähigkeit Österreichs mit potenziell negativen Wachstums- und Beschäftigungseffekten

In ihren Juni-Prognosen erwarten die OeNB bzw. das Eurosystem für die Jahre 2023-25 ein kumuliertes Lohnwachstum in der Gesamtwirtschaft für Österreich/Deutschland/Euroraum von 20 %, 16 % bzw. 14 %. Das bedeutet, dass sich die relativen Lohnstückkosten in Österreich im Vergleich zum Euroraum bis zum Ende des Prognosehorizonts um 6 % verschlechtern werden. Die Auswirkungen dieser Verschlechterung wurde mit Hilfe des OeNB-Makromodells simuliert. Das BIP wird mittelfristig um knapp ¾ PP oder rund 3 Mrd. EUR niedriger sein als bei gleichbleibender preislicher Wettbewerbsfähigkeit. Knapp 18.000 Arbeitsplätze könnten verloren gehen.

Das OeNB-Modell weist keine Gliederung nach Sektoren auf. Daher werden Prognosen bzw. Szenarien nur auf Ebene der Gesamtwirtschaft erstellt bzw. simuliert. Die angeführten Simulationsergebnisse beruhen folglich auf einer Verschlechterung der relativen Lohnstückkosten in der Gesamtwirtschaft.

Das empirisch geschätzte Modell der OeNB beruht jedoch auf den in der Vergangenheit beobachteten Strukturen und Zusammenhängen. Die Lohnstückkosten in der exportorientierten Sachgüterindustrie sind in der Vergangenheit nur etwa halb so stark gestiegen wie in der Gesamtwirtschaft. Diese Muster findet in den geschätzten Parametern des Modells seinen Niederschlag. Den oben angeführten Simulationsergebnissen liegt daher implizit die Annahme einer deutlich geringeren Verschlechterung der relativen Lohnstückkosten der im internationalen Wettbewerb stehenden Industrie zugrunde.

Aufgrund der hohen Inflation wird in den kommenden Lohnrunden für alle Sektoren die Inflationsabgeltung rein quantitativ eine weitaus größere Bedeutung haben als die Produktivitätszuwächse. Dies führt tendenziell dazu, dass die relativen Unterschiede in den Lohnabschlüssen zwischen den Sektoren kleiner sein werden als in der Vergangenheit und damit auch die relativen Unterschiede im Wachstum der Lohnstückkosten zwischen den Sektoren. Dies bedeutet, dass die oben angeführten Simulationsergebnisse tendenziell eine Untergrenze der zu erwartenden Effekte darstellen.

Längerfristige Änderungen der relativen Lohnstückkosten können zu makroökonomischen Ungleichgewichten führen

Deutliche Verschiebungen der relativen Lohnstückkosten gegenüber den Handelspartnern können mittel- bis langfristig zu makroökonomischen Ungleichgewichten führen. In der jüngeren Vergangenheit war dies zu Beginn der Währungsunion in einigen südeuropäischen bzw. nordeuropäischen Ländern zu beobachten. Die massive Verschlechterung der relativen Lohnstückkosten in den Jahren nach 1999 führte zu einem Anstieg der Leistungsbilanzdefizite in Griechenland, Italien, Spanien und Portugal, während Deutschland und die Niederlande eine Verbesserung ihrer preislichen Wettbewerbsfähigkeit und steigende Leistungsbilanzüberschüsse verzeichneten. Die notwendige Anpassung in den südlichen Ländern in den Jahren nach 2010 während der sogenannten europäischen Schuldenkrise war entsprechend schmerzhaft.

Österreichs Leistungsbilanzsaldo drehte Anfang der 2000er Jahre auch in Folge einer Verbesserung der preislichen Wettbewerbsfähigkeit ins Plus. Erst in den letzten Jahren ist der Leistungsbilanzüberschuss wieder stark zurückgegangen. Der oben beschriebene Terms-of-Trade Schock war dafür hauptverantwortlich, die tendenzielle Verschlechterung der relativen Lohnstückkosten in den letzten Jahren wirkte verstärkend. Aktuell weist Österreich einen leicht positiven Leistungsbilanzsaldo auf. In den kommenden Jahren sollten niedrigere globale Energiepreise zu wieder höheren Überschüssen beitragen, die zu erwartende weitere Verschlechterung der relativen Lohnstückkosten werden einer stärkeren Verbesserung der Leistungsbilanz aber entgegenwirken. Insgesamt erwartet die Mehrzahl der vorliegenden Prognosen jedoch, dass die Überschüsse deutlich unter den Jahren vor der COVID-19 Pandemie bleiben werden (so auch die Europäische Kommission (EK) – siehe rechte Abbildung). Der prognostizierte Überschuss in der Leistungsbilanz wird auch nur dann realisiert werden können, wenn die globalen Energiepreise wie angenommen zurückgehen und das Produktivitätswachstum zumindest wieder das Niveau der Jahre vor der COVID-19 Pandemie erreicht. Sollte dies nicht eintreten, besteht angesichts der dynamischen Lohnentwicklung daher mittelfristig die Gefahr, dass die Verschlechterung der (preislichen) Wettbewerbsfähigkeit doch zur Herausbildung makroökonomischer Ungleichgewichte in Österreich führt.

Deutliche Anzeichen für Stagflation – Österreich droht historischen Vorteil gegenüber OECD zu verlieren

Während Österreichs Wirtschaft die letzten großen Importpreisschocks in den 70er und 80er Jahren deutlich besser „überstanden“ hat als der OECD-Durchschnitt, scheint dieser Vorteil aktuell verloren gegangen zu sein. Diesen Schluss legt die Entwicklung des sogenannten Stagflationsindex nahe.

Der Stagflationsindex berechnet sich aus der Summe der jährlichen Inflationsrate und der Arbeitslosenquote. Betrachtet man die Entwicklung dieser einfachen Messgröße, so zeigt sich, dass sich die österreichische Volkswirtschaft im Zeitraum Anfang der 70er Jahre bis Ende der 80er Jahre wesentlich besser entwickelte als der Durchschnitt des OECD-Raums. Insbesondere nach dem ersten Ölpreisschock 1974 ist eine zunehmende Divergenz zwischen Österreich und dem OECD-Raum in Form eines Stagflationsindex-Spreads ersichtlich. Der sogenannte „Austro-Keynesianismus“ wird oftmals als Erklärung für diese Divergenz herangezogen. Dieser bestand im Kern aus einer Kombination von keynesianischer, antizyklischer Nachfragepolitik (deficit-spending), einer Hartwährungspolitik und einer von den Sozialpartnern organisierten und durch Zurückhaltung geprägten Einkommenspolitik (Lohnzurückhaltung bei Einfluss auf die Preissetzung).

Rezente Daten zeigen, dass der aktuelle Inflationsschock zu einem stärkeren Anstieg des Stagflationsindex in Österreich als in den 1970er/80er Jahren geführt hat und die Entwicklung diesmal ähnlich zum OECD-Durchschnitt verläuft. Österreich hat also seinen Vorsprung bei der Stagflationsvermeidung verloren.

Vor diesem Hintergrund erscheinen verstärkte sozialpartnerschaftliche Bemühungen, zu einer inflationsdämpfenden und wachstumsbelebenden konsensualen Preis- und Lohnpolitik zu finden, erstrebenswert. Dies würde die Gefahr einer Preis-Lohn-Spirale reduzieren und stärkeren Zweitrundeneffekten, einem Verlust an Wettbewerbsfähigkeit und somit letztlich von Arbeitsplätzen und Wohlstand entgegenwirken.

1 Einschränkend muss hier angemerkt werden, dass sich diese Anteile wegen fehlender Informationen auf zirka 40% des Euroraums beziehen.

2 Die EZB kommt im September 2022 in einer internen Ausarbeitung zu einem ähnlichen Effekt in % des BIP für die EU.

3 Zur Abschätzung der Bedeutung der Gewinnmargen für die Inflation muss man die Produzentenpreise analysieren, also die Preisentwicklung der heimischen Produktion bereinigt um Vorleistungen, insbesondere um importierte Vorleistungen. Diese Preise werden im System der Volkswirtschaftlichen Gesamtrechnung vom Wertschöpfungsdeflator (BIP-Deflator) erfasst und werden in diesem Abschnitt als Inflationsmaß verwendet.

4 Eine Schätzung der OeNB zeigt, dass die Wertschöpfung in den Energiesektoren von 11,5 Mrd. EUR im Jahr 2021 auf 19,3 Mrd. EUR im Jahr 2022 gestiegen sein dürfte. Ein Anstieg um 68% oder 7,7 Mrd. EUR. Ein Großteil dieses Anstiegs ist auf höhere Gewinne zurückzuführen. Die Gewinne dürften von 3,8 Mrd. EUR im Jahr 2021 auf 10,5 Mrd. EUR im Jahr 2022 gestiegen sein. Ein Anstieg um 178% oder 6.7 Mrd. EUR. Informationen aus den bisher verfügbaren Jahresabschlüssen der Energiekonzernen zeigen einen etwas geringeren Gewinnanstieg um 3,5 Mrd. EUR.

5 Der Lohnprognose liegt das durchschnittliche Produktivitätswachstum der letzten fünf Jahre zugrunde. Für das Jahr 2024 liegt dieser Durschnitt exakt bei Null. Produktivitätskennzahlen sind aber in den letzten Jahren aufgrund der COVID-19 Pandemie teilweise nach untern verzerrt.

6 Für die Interpretation der Lohnquote kommt aktuell erschwerend hinzu, dass sie zwischen 2020 und 2023 durch die COVID-Maßnahmen bzw. durch deren Auslaufen verzerrt ist. Werte für das Jahr 2024 sollten daher besser mit dem Vorkrisenniveau des Jahres 2019 verglichen werden. Vergleiche zu den Jahren 2020 bis 2023 sind nicht sinnvoll zu interpretieren.

7 Nenner der Lohnquoten von WIFO bzw. OeNB: Nettonationalprodukt bzw. Nettoinlandsprodukt zur Faktorkosten (Bruttonationalprodukt bzw. Bruttoinlandsprodukt zu Marktpreisen, abzüglich Abschreibungen und Produktions- und Importabgaben, zuzüglich Subventionen).