Vor-Ort-Prüfungen und Modellgutachten

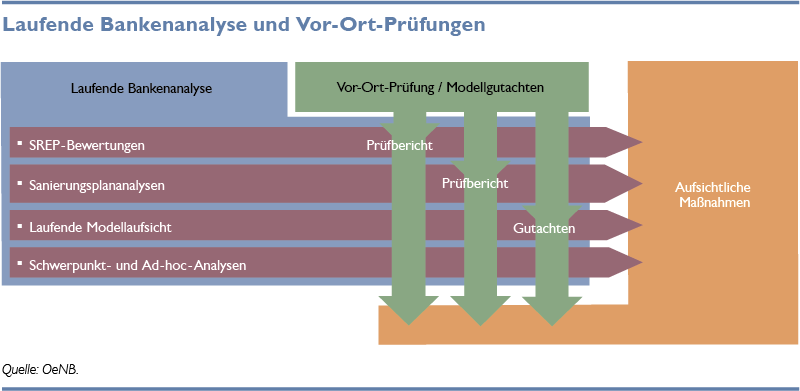

Vor-Ort-Prüfungen stellen neben der laufenden Beaufsichtigung von Kreditinstituten das zweite wesentliche Instrument der Bankenaufsicht dar. Sie werden auch als „On-Site Inspections“ bezeichnet. In Österreich ist dafür die OeNB zuständig. Seit Inkrafttreten des Einheitlichen Aufsichtsmechanismus im November 2014 führt die OeNB Vor-Ort-Prüfungen bei bedeutenden Instituten (significant institutions, SI) im Auftrag der EZB durch. Bei weniger bedeutenden Instituten (less significant institutions, LSI) werden die Vor-Ort-Prüfungen über Auftrag der FMA von der OeNB durchgeführt. Die in den Vor-Ort-Prüfungen gewonnenen Erkenntnisse bilden eine wichtige Basis für behördliche Maßnahmen der EZB und der FMA. Bei Vor-Ort-Prüfungen wird grundsätzlich unterschieden zwischen

- den Vor-Ort-Prüfungen im engeren Sinn und

- der Vor-Ort-Begutachtung von Risikomodellen.

Vor-Ort-Prüfungen im engeren Sinn beinhalten die detaillierte Überprüfung der Risikomanagementsysteme und -prozesse eines bestimmten Geschäfts- oder Risikobereichs eines Kreditinstituts sowie die stichprobenweise Überprüfung von Einzelgeschäften wie z. B. Kreditfällen. Bei der Vor-Ort-Begutachtung von Risikomodellen wird beurteilt, ob ein Kreditinstitut die Voraussetzungen für den Einsatz eines intern entwickelten Modells zur Berechnung des Eigenmittelerfordernisses erfüllt. Von der Aufsicht genehmigte Risikomodelle werden vor allem im Bereich des Kredit- und Marktrisikos eingesetzt. Kreditinstitute beantragen bei der EZB respektive FMA die Bewilligung der Modelle; die OeNB beurteilt als Gutachterin der Behörde deren Eignung.

Beide Arten von Prüfungen grenzen sich von der laufenden Beaufsichtigung von Kreditinstituten ab, indem sie zeitlich begrenzt sind, in einem bestimmten Bereich sehr stark in die Tiefe gehen, von einem unabhängigen Team durchgeführt werden und in der Regel in den Räumlichkeiten des Kreditinstituts, also vor Ort, erfolgen.

Aufgrund der starken Präsenz österreichischer Kreditinstitute in der CESEE-Region erfolgen bereits seit mehreren Jahren grenzüberschreitende Prüfungsaktivitäten der OeNB in diesen Ländern. Die Prüfung ausländischer Kreditinstitutseinheiten wird in Zusammenarbeit mit den zuständigen lokalen Aufsichtsbehörden durchgeführt. OeNB-Ressourcen werden darüber hinaus in Vor-Ort-Prüfungstätigkeiten bei Mutterkreditinstituten österreichischer SI und im Rahmen des SSM-weiten Austausches von Prüferinnen und Prüfern sowie der Prüfungsleitung eingesetzt („Gemischte Teams“ und Cross-Border-Prüfungen).

Wie erfolgt die Planung von Vor-Ort-Prüfungen?

Die Erstellung des jährlichen Prüfprogramms erfolgt für SI durch die EZB unter Beteiligung der FMA und der OeNB. Die Aufsichtsabteilungen der OeNB sind in den Planungsprozess stark eingebunden, da der SSM zur Durchführung der Vor-Ort-Prüfungen und Modellbegutachtungen auf die Vor-Ort-Prüfungskapazitäten der OeNB zurückgreift.

Für LSI wird durch FMA und OeNB für das jeweils folgende Prüfungsjahr ein Prüfungsprogramm festgelegt, wobei die gesetzlich vorgesehenen Rahmenbedingungen zu berücksichtigen sind. Das jährliche Prüfungsprogramm umfasst dabei auch Modellgutachten auf Basis der Modellantragspläne der Banken, sofern diese zum Planungszeitpunkt bereits bekannt sind.

Die Auswahl der Kreditinstitute für den jährlichen Prüfplan erfolgt sowohl für SI als auch für LSI in einem hohen Maß auf risikoorientierter Basis unter Berücksichtigung der systemischen Bedeutung der Kreditinstitute.

Im Anlassfall hat die OeNB das Recht und die Pflicht, die FMA um die Ausweitung einer laufenden Prüfung oder um die Einleitung einer im Prüfprogramm nicht vorgesehenen Prüfung zu ersuchen, wenn dies erforderlich erscheint. In speziell geregelten Fällen (makroökonomische Gründe) ist die OeNB berechtigt, Vor-Ort-Prüfungen in eigener Initiative durchzuführen.

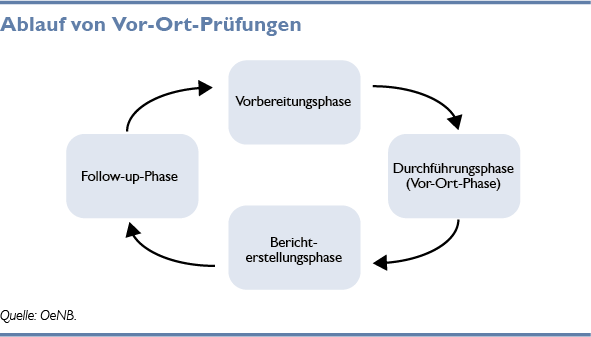

Wie ist der Ablauf einer Vor-Ort-Prüfung?

Zunächst ergeht ein Prüfauftrag der EZB oder der FMA an die OeNB, der das Prüfgebiet beinhaltet. Das geprüfte Institut wird – so eine negative Beeinflussung des Prüfungszwecks durch eine Vorankündigung nicht anzunehmen ist – über die bevorstehende Prüfung verständigt und hinsichtlich organisatorischer Vorkehrungen sowie der zu liefernden Daten und Unterlagen vom Prüfungsteam kontaktiert.

Das Vor-Ort-Prüfungsteam der OeNB besteht aus der Prüfungsleitung und – abhängig von Prüfungsumfang und der Größe des Kreditinstituts – einer entsprechenden Anzahl an Prüferinnen und Prüfern. Eine Prüfung umfasst üblicherweise die Beurteilung der relevanten Risikomanagementsysteme und -prozesse, deren interne Dokumentation sowie eine stichprobenhafte Überprüfung von Einzelgeschäften, z. B. Kreditfällen. Je nach Größe des Instituts und des zu überprüfenden Bereichs nimmt die Durchführung einer Vor-Ort-Prüfung in der Regel mehrere Wochen in Anspruch.

Nach Abschluss der Prüfung werden die Ergebnisse dem Kreditinstitut in einem Abschlussgespräch mitgeteilt. Die Erkenntnisse jeder Vor-Ort-Prüfung werden in einem umfassenden Prüfbericht dokumentiert, der anschließend der beauftragenden Stelle (EZB oder FMA) und der Bank zur Verfügung gestellt wird. Auf europäischer bzw. auf nationaler Ebene wird der Prüfbericht vor dem Abschluss einem eingehenden Konsistenzcheck unterzogen, um eine möglichst harmonisierte Herangehensweise zu gewährleisten. Für die Banken gibt es die Möglichkeit zur Stellungnahme, wenngleich die jeweiligen Prozesse im Detail unterschiedlich ausgestaltet sind.

Nach Abschluss der Vor-Ort- und Berichtsphase wird für SI seitens des JST auf Basis des Prüfberichts ein „Follow-up letter“ an das geprüfte Kreditinstitut übermittelt. Die Umsetzung der vorgeschriebenen Maßnahmen und Empfehlungen fließt in einen Maßnahmenplan ein und wird durch das JST weiter verfolgt. Auch LSI sind zur Erstellung eines Maßnahmenplans zur Behebung der aufgezeigten Mängel verpflichtet. Darüber hinaus ergreift die FMA auf Basis des Prüfberichts, der Würdigung der Stellungnahme durch die Prüferinnen und Prüfer sowie allfälliger weiterer Erkenntnisse aus der laufenden Analyse gegebenenfalls behördliche Maßnahmen.

Welche Besonderheiten gibt es bei Modellbegutachtungen?

Die Erstellung von Gutachten zu Risikomodellen erfolgt ähnlich zum oben geschilderten Prüfungsprozess. Ein Modellgutachten wird meist auf Antrag eines Kreditinstitutes erstellt und dient dem Modellbewilligungsverfahren als Grundlage. In einigen Fällen werden auch Modellbegutachtungen auf Initiative der EZB veranlasst. Risikomodelle können folgende Risikokategorien umfassen:

- Kreditrisiken (Internal Ratings Based Approach)

- Marktrisiken (Value at Risk-Modell) und

- interne Modelle zur Bestimmung des Forderungswerts bestimmter Bankgeschäfte.

Modellbegutachtungen resultieren in der Regel in einem auf Basis des Prüfberichts erstellten Bescheid, der den Modelleinsatz genehmigt. Dieser Bescheid enthält gegebenenfalls Einschränkungen und Auflagen für den Modelleinsatz, die auch in der Form von Aufschlägen für die intern berechneten Risikoparameter vorgegeben werden können.