Laufende Bankenanalyse

Die Kernaufgabe der Bankenanalyse (auch „Off-Site“ Analyse genannt) ist die laufende Überwachung der Risikosituation der beaufsichtigten Kreditinstitute. In den Analyseabteilungen laufen alle Daten und Informationen zusammen und ermöglichen so eine Risikoeinschätzung eines Kreditinstituts.

Wesentliche Informationsquellen sind unter anderem das regulatorische Meldewesen, Daten, die aufgrund darüber hinausgehender Berichtspflichten oder Erhebungen der OeNB zu melden sind, regelmäßige Meetings mit der Bank, Vor-Ort-Prüfberichte, regulatorische Stresstest-Berechnungen, Sanierungspläne, Geschäftsberichte sowie Informationen aus Wirtschaftsprüfungen und der internen Revision der Kreditinstitute.

Die OeNB orientiert sich bei der Analyse der Banken an den international vorgegebenen Proportionalitätsgrundsätzen, die sicherstellen, dass die Intensität der Analysetätigkeit der Größe und dem Risikoprofil der jeweiligen Bank entspricht (Verhältnismäßigkeit).Während die CRR „kleine und nicht komplexe Institute“ definiert, werden im Kontext des SSM entsprechend der SSM-Rahmenverordnung die weniger bedeutenden Institute (less significant institutions, LSI) auf Basis ihres Risikoprofils und ihrer potenziellen Auswirkung auf das nationale Finanzsystem weiter differenziert. Die EBA sieht in den Leitlinien für den aufsichtlichen Überprüfungs- und Bewertungsprozess (Supervisory Review and Evaluation Process, SREP) eine Kategorisierung von Banken vor, welche ausschlaggebend dafür ist, welchen Umfang, welche Frequenz und welche Intensität das aufsichtliche Überprüfungsverfahren einer Bank hat.

Was ist die wesentliche aufsichtliche Analysetätigkeit?

Die aufsichtliche Analysetätigkeit erfolgt nach einheitlichen Grundsätzen, und wie unten angeführt, differenziert nach Einstufung der Institute als SI bzw. LSI. Alle verfügbaren Informationen über ein spezifisches Kreditinstitut werden mindestens einmal jährlich im aufsichtlichen Überprüfungs- und Bewertungsprozess (Supervisory Review and Evaluation Process, SREP) verarbeitet. Dieser gibt an, ob die Kapital- und Liquiditätssituation des Instituts angemessen ist. Die Off-Site Analyseabteilungen in der Bankenaufsicht erstellen zu diesem Zweck spezielle Analysen. Basierend darauf erfolgt die Vorschreibung institutsspezifischer Kapitalquoten (SREP-Quoten) oder Liquiditätsanforderungen.

Neben den von den zuständigen Behörden ausgestellten Beschlüssen bzw. Bescheiden über die zu haltenden Kapitalquoten können an die Kreditinstitute noch weitere aufsichtliche Aufforderungen ergehen. Dazu werden beispielsweise Schwerpunkt- und Ad-hoc-Analysen (z. B. zu gesellschaftsrechtlichen Veränderungen wie Spaltungen oder Fusionen) erstellt und zum Zweck der Risikobeurteilung verwendete interne Modelle der Banken überprüft. Auch der Follow-up Prozess zu Vor-Ort-Prüfungen erfolgt durch die Off-Site Analyseabteilungen in der OeNB. Auf Basis der durchgeführten Analysen erhalten die Kreditinstitute durch die zuständigen Behörden Aufforderungen, identifizierte Mängel zu beheben oder Maßnahmen zur Behebung struktureller Defizite zu ergreifen.

Neben Einzelbankanalysen werden auch Analysen zur Risikosituation einzelner Sektoren erstellt oder es werden themenspezifische Evaluierungen bei einer Reihe von Kreditinstituten vorgenommen (Thematic Reviews, Deep Dives und Querschnittsanalysen).

Zur Erfüllung ihrer Aufgaben steht die Bankenaufsicht in laufendem Kontakt mit den beaufsichtigten Kreditinstituten.

Wie funktioniert die laufende Bankenanalyse bei bedeutenden Instituten (SIs)?

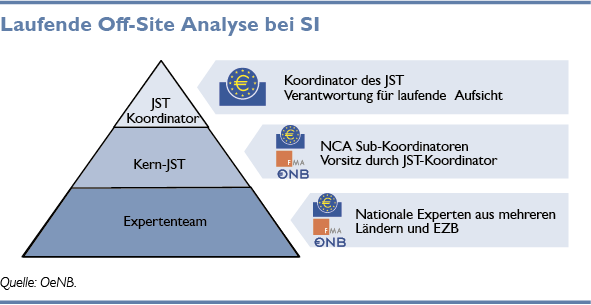

Für jene Kreditinstitute und Kreditinstitutsgruppen in Österreich, die als bedeutende Institute (significant institutions, SI) klassifiziert oder Tochterunternehmen von SIs sind, erfolgt die laufende Aufsicht im Rahmen der Joint Supervisory Teams (JST) des SSM. Die aufsichtlichen Aufgaben werden nach der einheitlichen Methodik und im einheitlichen Format des SSM ausgeführt. Die für bedeutende Institute zuständige Analyseabteilung der OeNB ist Teil der JST.

Wie funktioniert die laufende Bankenanalyse bei weniger bedeutenden Instituten (LSIs)?

Im Gegensatz zu den SIs übt die EZB bei weniger bedeutenden Instituten (less significant institutions, LSI) eine „Oversight“ Funktion aus. Die Verantwortung für die Einzelinstitutsaufsicht liegt daher bei den nationalen Aufsichtsinstitutionen. Im SSM-weiten Vergleich ist die Anzahl an rechtlich selbständigen Kreditinstituten in Österreich hoch. Die OeNB folgt hierbei auf Grund internationaler Bestimmungen dem Grundsatz der Proportionalität und richtet ihre Tätigkeit entsprechend der Größe und dem Risikoprofil der jeweiligen Bank aus.

Um einen effizienten Kommunikations- und Aufsichtsprozess sicherzustellen sowie klare Verantwortlichkeiten festzulegen, gibt es in der OeNB und der FMA zuständige Ansprechpersonen für Banken bzw. Sektoren, diese werden als Single Point of Contact (SPOC) bezeichnet. Automatisierte, meldedatenunterstützte Systeme helfen den Analystinnen und Analysten bei ihrer Tätigkeit.