Kapitalpuffer für Systemrelevante Institute

Zweck des Instruments

Große, vernetzte und komplexe Banken sind systemrelevant. Eine Schieflage oder Fehlfunktion einer solchen Bank bringt hohe Kosten für die Gesellschaft mit sich. Die Finanzkrise 2008 hat gezeigt, dass diese Kosten so hoch sein können, dass Regierungen präferieren, diese Banken zu retten (Bail Out), anstatt sie wie andere Unternehmen aus dem Markt austreten zu lassen („Too Big To Fail“). Diese Rettungen können teuer für die Gesellschaft sein, denn sie werden mit Steuergeld finanziert, das dann für andere Zwecke nicht mekaptahr zur Verfügung steht. Damit verursachen große, vernetzte und komplexe Banken, wenn sie in eine Schieflage geraten, externe Kosten, also Kosten, die jemand Außenstehenden aufgebürdet werden.

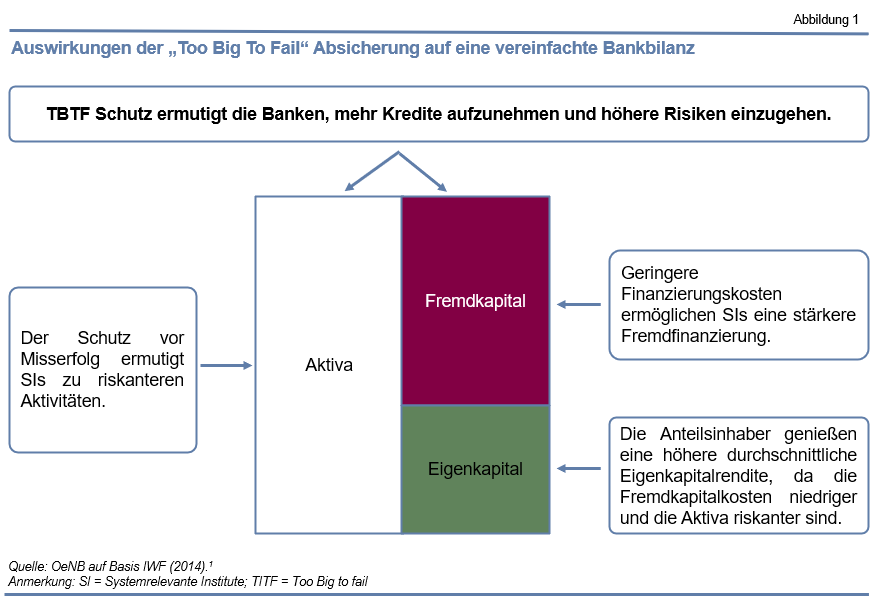

Nicht nur potenzielle Verluste für Steuerzahler:innen, sondern auch verzerrte Anreize („moral hazard“) sind eine Folge von „Too Big To Fail“ (siehe auch Abb. 1). Unter der Annahme, dass eine systemrelevante Bank durch die öffentliche Hand gerettet wird, sind Gläubiger:innen bereit, dieser Bank billiger Kredit zu geben, als einer Bank, die nicht systemrelevant ist. Mit diesen finanziellen Mitteln kann die Bank weiterwachsen bzw. höhere Risiken eingehen und damit noch systemrelevanter werden. Kleine und mittelgroße Banken haben einen Anreiz, schnell zu wachsen, um selbst systemrelevant zu werden, auch wenn dabei zum Beispiel Abstriche bei der Kreditqualität neuer Kunden gemacht werden müssen. Siehe dazu im Literaturverzeichnis beispielsweise die Arbeiten.1,2,3,4,5,6,7 Dieses Wachstum basiert in erster Linie auf Fremdkapital, das in Krisensituationen weniger verlusttragend ist als auf Eigenkapital. Diese verzerrten Anreize sind in Abbildung 1 auch schematisch dargestellt.

Der Zweck des Kapitalpuffers für Systemrelevante Institute, auch OSII-Puffer (Other Systemically Important Institutions Puffer) genannt, ist, diese fehlgeleiteten Anreize („moral hazard“) und die verzerrte Wettbewerbssituation nach Möglichkeit zu berichtigen und damit potenzielle externe Kosten im Fall eines Scheiterns einer Bank zu minimieren.

Der OSII-Puffer zählt zu den makroprudenziellen Kapitalpuffern, die strukturelle Risiken erfassen und ist im europäischen Rahmenwerk verankert (Capital Requirements Regulation und Capital Requirements Directive). Er ist damit Teil der aufsichtlichen Eigenmittelanforderungen an die Banken, welche in nationalem Recht umgesetzt sind (§ 23d Bankwesengesetz (BWG)) und ist in hartem Kernkapital zu halten. Dies bedeutet, dass Banken, die mit einem OSII-Puffer belegt sind, mehr hartes Eigenkapital im Verhältnis zu den von ihnen eingegangenen Risiken vorhalten müssen. Damit wird die Resilienz dieser Banken gestärkt, die Anreizproblematik adressiert und die Wahrscheinlichkeit eines Bail Outs durch die öffentliche Hand vermindert.

Die Oesterreichische Nationalbank (OeNB) identifiziert in einem Gutachten jährlich jene Banken, die mit einem OSII-Puffer zu belegen sind. Diese Empfehlung wird dem Finanzmarktstabilitätsgremium (FMSG) vorgelegt. Das FMSG empfiehlt auf dieser Grundlage der Finanzmarktaufsicht (FMA), die rechtlich notwendigen Schritte zu setzen (§ 23d BWG). Die Einhaltung der Pufferanforderungen durch die Banken wird laufend überprüft. Erfüllt eine Bank oder Bankengruppe die Kapitalpufferanforderung für den OSII-Puffer nicht vollständig, so kommt es für die betroffene Bank unter anderem zu Ausschüttungsbeschränkungen und ein Kapitalerhaltungsplan ist von der Bank zu erstellen (§ 24 BWG). Informationen über die aktuelle Festsetzung des OSII-Puffers in Österreich sind auf der Internetseite des FMSG sowie der FMA zu finden.

----------

[1] How big is the implicit subsidy for banks considered too important to fail? IMF. 2014.

[2] U.S. Government Accountability Office. 2014. Large bank holding companies: expectations of government support. report to congressional requesters.

[3] Acharya V. V., Anginer D. und J. Warburton. 2016. The end of market discipline? Investor expectations of implicit government guarantees. MPRA Paper. 79700.

[4] Ueda K. und B. Weder di Mauro. 2013. Quantifying structural subsidy values for systemically important financial institutions. Journal of Banking & Finance 37/10. 3830–3842.

[5] Allenspach N., Reichmann O. und J. Rodriguez-Martin. 2021. Are banks still 'too big to fail'? - A market perspective. Working Papers. 2021–18. Swiss National Bank.

[6] Baker D. und T. McArthur. 2009. The value of the 'too big to fail' big bank subsidy. Center for Economic and Policy Research Issue Brief 2009–36.

[7] BCBS. 2011. Global systemically important banks: assessment methodology and the additional loss absorbency requirement.

Eignung des Instruments zur Adressierung der Systemrisiken

Die Finanzkrise 2008 führte vor Augen, dass dem „Too Big To Fail“-Problem entgegengewirkt werden musste. Die Bank of International Settlements (BIS) publizierte daher im Jahr 2011 Regeln zur Identifikation global systemrelevanter Banken (Global Systemically Important Institutions = GSIIs) gefolgt von Regeln zur Identifikation national systemrelevanter Banken.6,8

Jene Banken, die als systemrelevant eingestuft werden, müssen höhere Kapitalpuffer halten. Erstens verringert sich dadurch die Wahrscheinlichkeit, dass diese systemrelevanten Banken in Schieflage geraten bzw. Fehlfunktionen aufweisen.9,10,11,12 Zweitens erhöhen sich die Refinanzierungskosten durch einen höheren erforderlichen Eigenmittelanteil dieser Banken, da Eigenkapital in der Refinanzierung teurer ist als Fremdkapital. Dies wirkt dem Wettbewerbsvorteil der systemrelevanten Banken und dem Anreiz, selbst systemrelevant zu werden, entgegen.

Zudem bedeutet die Verpflichtung mehr (teures) Eigenkapital zu halten, als kleine Banken, dass systemrelevante Banken einen Anreiz haben, ihren systemischen Fußabdruck zu reduzieren. Dies kann beispielsweise durch die Reduktion der Komplexität der Geschäfte, durch das Abreifen von Forderungen, den Verkauf von Portfolien oder durch eine Spaltung der Bank in Teile geschehen.

----------

[6] Baker D. und T. McArthur. 2009. The value of the 'too big to fail' big bank subsidy. Center for Economic and Policy Research Issue Brief 2009–36.

[8] BCBS. 2012. A framework for dealing with domestic systemically important banks.

[9] Kerbl S. und C. Leitner. 2018. Improved own funds levels: effects on banks’ “problem probability”. Oesterreichische Nationalbank. Financial Stability Report 36. 73–81.

[10] Abduraimova K. und P. Nahai-Williamson. 2021. Solvency distress contagion risk: network structure, bank heterogeneity and systemic resilience. Bank of England Working Paper No. 909.

[11] Board of Governors. 2015. Calibrating the G-SIB surcharge.

[12] Skorepa M. und J. Seidler. 2013. An additional capital requirement based on the domestic systemic importance of a bank. International Journal of Economic Sciences. 2/3. 131–142.

Erforderlichkeit des Instruments

Die Erforderlichkeit eines regulatorischen Eingriffes ergibt sich sowohl auf theoretischer als auch empirischer Basis. Systemrelevante Institute können ein Risiko für das gesamte Finanzsystem eines Landes bzw. des Euroraums darstellen. Durch die systemische Relevanz und der Antizipation von dadurch bedingten staatlichen Hilfsmaßnahmen im Krisenfall entsteht zudem Moral Hazard. Die damit einhergehende implizite Staatsgarantie reduziert die Refinanzierungskosten dieser systemrelevanten Banken, wodurch dieses Problem verstärkt wird. Systemrelevante Banken gehen damit überproportionale Risiken ein, die zu externen Kosten für andere Banken sowie für Nicht-Banken führen können. Empirisch sind gerade in der Finanzkrise 2008 die systemischen Risiken im Zusammenhang mit dem „Too Big To Fail“-Problem schlagend geworden.

Der OSII-Puffer stellt darüber hinaus das gelindeste Mittel dar, um derartige Systemrisiken zu adressieren. Dies deshalb, da die rechtlichen Konsequenzen der Nichterfüllung gemäß § 24 BWG lediglich eine proportional gestaffelte Ausschüttungsbeschränkung, eine Beschränkung der Managerboni und der Ausschüttung von Additional Tier 1- Coupons (AT1), sowie die Vorlage eines Kapitalerhaltungsplanes umfassen.

Methodik der Systemrisikoanalyse

Bei der Analyse systemischer Risiken verfolgt die OeNB einen umfassenden Ansatz, um Kosten von Bankenkrisen innerhalb des Finanzsektors zu internalisieren und nicht auf die Öffentlichkeit zu wälzen. Dieser umfassende, integrierte Ansatz zielt auf die Konsistenz zwischen makroprudenzieller Aufsicht, Abwicklung und Einlagensicherung ab. Zu diesem Zweck werden die Ergebnisse der Evaluierungen der makroprudenziellen Kapitalpuffer, so auch des OSII-Puffers, der Tragfähigkeit der Einlagensicherung sowie der Glaubwürdigkeit und Durchführbarkeit von Abwicklungen zusammengeführt. So kann einerseits sichergestellt werden, dass Banken, die in diesen Bereichen systemischen Risiken besonders ausgesetzt sind bzw. zu diesen in erhöhtem Maße beitragen, mit höheren Kapitalpuffererfordernissen belegt werden, um sie krisenfester zu machen. Andererseits können diese Banken im Ernstfall auch besser abgewickelt werden. Die zusätzlichen Kapitalpuffer ermöglichen, die gesamtwirtschaftlichen Kosten eines Marktaustritts im Bankensystem zu internalisieren und damit für die Realwirtschaft zu reduzieren. Das österreichische Bankensystem ist dadurch in der Lage, größere Schocks standzuhalten.

Die Leitlinie der Europäischen Bankenbehörde, European Banking Authority EBA, gibt EU-weit das Verfahren vor, anhand dessen Banken als systemrelevant identifiziert werden (EBA/GL/2014/10). Die EBA-Leitlinie ist wiederum im Einklang mit den globalen Vorgaben der BIS.7 Die rechtlichen Vorgaben für dieses Verfahren finden sich im europäischen Recht in der Capital Requirements Directive IV (Art 131 CRD IV) und in der österreichischen Umsetzung im Bankwesengesetz (§ 23d BWG). Banken, die global systemrelevant sind, werden als GSIIs (Global Systemically Important Institutions) bezeichnet, und jährlich in einer Kooperation von nationalen (AT: OeNB, FMA) und internationalen Aufsichtsinstitutionen (EZB, EBA und FSB) identifiziert. Österreich hat derzeit keine GSIIs.

National systemrelevante Banken – die sogenannten Other Systemically Important Institutions (OSII) – werden jährlich in einem Gutachten der OeNB identifiziert und an die FMA, welche die rechtlich notwendigen Schritte setzt, übermittelt (§ 23d BWG). Ziel ist es, eine größtmögliche Stabilität in der Auswahl der Banken und Kalibrierung der Pufferhöhen zu gewährleisten, damit nicht kurzfristige Volatilitäten zu Puffersetzungen beziehungsweise -aufhebungen führen. Dafür werden die Aktivitäten der Banken und diesbezügliche Trends, auch in Absprache mit der Einzelbankaufsicht, beobachtet. Abbildung 2 zeigt schematisch, wie Banken als OSII identifiziert werden.13

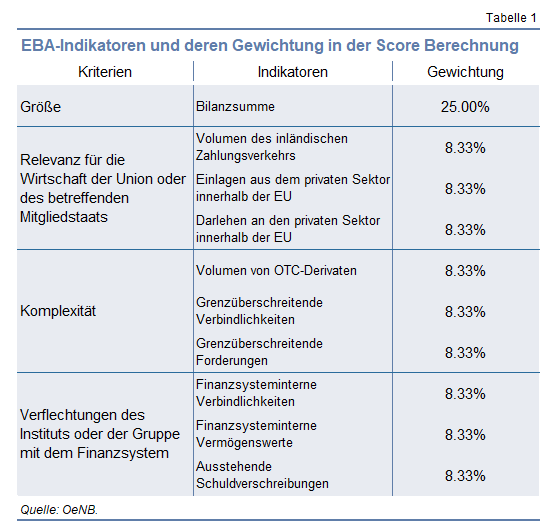

Die EBA-Leitlinie sieht zwei Schritte zur Identifikation von systemrelevanten Banken vor. Im ersten Schritt werden zehn Indikatoren herangezogen, welche zur Identifizierung von OSIIs zu berücksichtigen sind. Diese Indikatoren zielen darauf ab, große, signifikante, komplexe und vernetzte Banken mit einem vereinheitlichten Verfahren zu identifizieren. Tabelle 1 listet die seitens der EBA vorgegebenen Indikatoren, inkl. deren Gewichtung, auf.

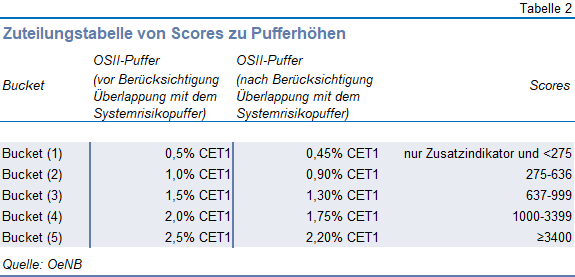

Die Werte jeder Bank werden in das Verhältnis zum Gesamtaggregat des Bankenmarktes gesetzt. Beispielsweise weist eine Bank mit EUR 200 Mrd. Bilanzsumme bei einem Gesamtaggregat des Bankenmarktes von EUR 1000 Mrd. einen Wert von 20 % auf. Für jede Bank wird in Folge das gewichtete Mittel der 10 Indikatoren erstellt (Gewichtung siehe Tabelle 1) und anschließend mit 10.000 multipliziert. Der so errechnete „EBA-Score“ bildet eine wesentliche Grundlage bei der Identifikation der systemrelevanten Banken. Banken mit einem Score von über 275 werden automatisch als OSII klassifiziert. Je nach errechnetem Score fallen Banken (mit einem Score ≥ 275) in eine von fünf Subkategorien (Buckets). Je Bucket ist eine spezifische Pufferhöhe vorgesehen (siehe Tabelle 2).

In einem zweiten Schritt („supervisory judgement“) ist vorgesehen, dass die nationalen Aufsichtsbehörden ihre spezifische Expertise über den jeweiligen Bankensektor nützen, um sicherzustellen, dass alle systemrelevanten Banken als OSIIs erkannt werden, auch wenn dies aufgrund der Mechanik des ersten Schritts nicht der Fall wäre. Dieser zweite Schritt umfasst folgende Erweiterungen:

Verstärkter AT-Bezug

Motivation: Die EBA-Methodik zielt darauf ab, systemrelevante Institute für den österreichischen Finanzsektor zu identifizieren. Die im ersten Schritt der EBA-Methodik aufgelisteten Indikatoren haben jedoch einen starken europäischen Fokus. So wird die Bedeutung für die Wirtschaft anhand der EU-weiten Einlagen von Haushalten und nicht-finanziellen Unternehmen sowie anhand der Kredite an diese gemessen.

Erweiterung: In einer Parallelrechnung werden EU-Größen durch die entsprechenden AT-Substitute ersetzt, d. h. der Indikator „Einlagen aus dem privaten Sektor innerhalb der EU“ durch „Einlagen aus dem privaten Sektor von AT“ und der Indikator „Darlehen an den privaten Sektor innerhalb der EU“ durch „Darlehen an den privaten Sektor nach AT“. Das Ergebnis ist ein Score, der der Bedeutung für den heimischen Finanzsektor adäquat Rechnung trägt. Dieser Score, genannt AT-EBA-Score, ersetzt den ursprünglichen Score (errechnet mit den herkömmlichen Indikatoren) nicht, sondern es wird das Maximum dieser beiden Scores herangezogen.

Zusammenschau mit den C&F-Tests und den Risiken des Einlagensicherungssystems

Motivation: Die Erkenntnisse der Credibility and Feasibility (C&F) Tests im Rahmen der Abwicklungsplanung, der Analysen der Systemrisiken von tatsächlichen und hypothetischen Einlagensicherungsfällen und betreffend der Insolvenzfähigkeit einzelner Banken der OeNB zeigen, dass insbesondere Banken mit einem hohen Grad an gesicherten Einlagen eine starke Belastung des Einlagensicherungssystems darstellen können.

Gemäß Einlagensicherungs- und Anlegerentschädigungsgesetz (ESAEG) hat der Ex-ante-Einlagensicherungsfonds im Vollausbau (2024) eine Kapazität von 0,8 % der gesicherten Einlagen aufzuweisen. Stand 2023 gibt es in Österreich drei Einlagensicherungseinrichtungen: Einlagensicherung Austria (ESA), Haftungsverbund Erste Bank und Sparkassen (sHaftung) und Österreichische Raiffeisensicherungssystem (ÖRS). Jede Bank ist Mitglied einer Einlagensicherungseinrichtungen. Im Einlagensicherungsfall wird zuerst auf die Ex‑ante Mittel der betroffenen Einlagensicherung zurückgegriffen, dann, sollte dies nicht ausreichen, werden Ex‑post Sonderbeiträge idH von bis zu 0,5 % der gesicherten Einlagen der betroffenen Einlagensicherung eingehoben.14 Darüber hinaus ist gegebenenfalls für die Einlagensicherung vorgesehen, weitere Mittel über die 2. und 3. Stufe des Einlagensicherungssystems aufzunehmen. Dies gestaltet sich wie folgt. Sollten auch die Ex post Sonderbeiträge der betroffenen Einlagensicherung nicht ausreichen, wird in der 2. Stufe die Ex-ante Einlagensicherungsfonds der nicht betroffenen Einlagensicherungseinrichtungen herangezogen bzw. sind auch Ex‑post Sonderbeiträge dieser Mitgliedsinstitute von bis zu 0,5 % ihrer gesicherten Einlagen zu leisten. Sollten die in den ersten beiden Stufen zur Verfügung gestellten Mittel nicht ausreichen, wären in der dritten Stufe erhöhte Sonderbeiträge von allen Instituten beizutragen. Diese erhöhten Sonderbeiträge können die Institute auch mittels Kredits an die Einlagensicherungseinrichtung bereitstellen.

Erweiterung: Banken, die einen hohen Anteil der gesicherten Einlagen aufweisen, verursachen im Krisenfall potenziell hohe soziale Kosten durch eine Überlastung des Einlagensicherungssystems. Im Anlassfall muss davon ausgegangen werden, dass eine staatliche Garantie für die Einlagensicherung oder staatliche Hilfsmaßnahmen für diese Banken anstatt einer Insolvenz erforderlich sein könnte. Damit sind jene Banken, mit einem hohen Anteil der gesicherten Einlagen zumindest als OSII in Bucket 1 zu identifizieren.

Unkonsolidierte Ebene

Motivation: Banken können nicht nur auf konsolidierter, sondern auch auf unkonsolidierter (Solo-)Ebene systemisch relevant sein. Während die Eigenkapitalausstattung auf Soloebene in der Regel besser als auf konsolidierter Ebene ist, gibt es Beispiele, in denen das Gegenteil der Fall ist. Dabei könnte die Soloebene als erste von wirtschaftlichen Schwierigkeiten betroffen sein. Allfällige Kapitalreserven im Konzern könnten aufgrund insolvenzrechtlicher Barrieren dem betreffenden Soloinstitut nicht oder nicht zeitgerecht zur Verfügung stehen.

Erweiterung: Um auch auf dieser Ebene ausreichend Kapital in Relation zur systemischen Relevanz vorzuhalten, wird ein OSII-Puffer auch auf unkonsolidierter Ebene vergeben, sofern nicht die folgenden Bedingungen erfüllt sind: Bestehen rechtlich verbindliche Verpflichtungen und ökonomisch ausreichende Mittel, ein Mitglied der Gruppe, das in Schieflage gekommen ist, zu stabilisieren, und bedeutet die Schieflage des Mitgliedes nicht automatisch die Schieflage der Gruppe selbst, so kann davon ausgegangen werden, dass eine Schieflage des Institutes zuerst gruppenintern gelöst wird und daher nur ein Puffer auf konsolidierter Ebene angebracht ist.

Nach der regulären Berechnung der Sektoraggregate auf höchster Ebene der Konsolidierung (bzw. auf Basis Einzelabschluss für Banken außerhalb eines Konzerns) werden auch die Solozahlen diesen Sektoraggregaten gegenübergestellt und so ein Score auf Soloebene berechnet. Damit kann die systemische Relevanz der Soloebene bestimmt werden, ohne dass es dadurch zu Doppelzählungen kommt. Auch betreffend den übrigen, möglichen Gründen zur Aufnahme in die Liste der systemrelevanten Institute werden Banken auf Soloebene in Betracht gezogen. Im Anschluss wird untersucht, ob diese Institute derart zentral für ihre Bankengruppe sind, sodass bei Schieflage des Institutes automatisch die Schieflage der Gruppe selbst angenommen werden kann. Ist das nicht der Fall, und bestehen in der Gruppe rechtlich verbindliche Verpflichtungen und ökonomisch ausreichende Mittel zur allfälligen Stützung des Institutes, so ist von der Vergabe eines Puffers abzusehen.

Threshold-Ansatz

Motivation: Die EBA-Score-Berechnung beruht auf einem gewichteten Mittel. Dadurch kann eine hohe Relevanz einer Bank (beispielsweise „für die Realwirtschaft“) in einer Kategorie durch eine niedrige Relevanz in einer anderen Kategorie kompensiert werden. Diese Möglichkeit zur Kompensation ist aber nur zum Teil gerechtfertigt: Im Anlassfall bedeutet eine besonders hohe Relevanz in einem Bereich, dass eine reguläre Insolvenz als glaubwürdige Marktaustrittsoption nicht zur Verfügung steht.

Erweiterung: Weist ein Institut eine Systemrelevanz in einem Indikator auf, die derart ausgeprägt ist, dass, wären die anderen Indikatoren auf einem ähnlichen Score, das Institut bereits in Bucket 2 oder 3 fallen würde, so ist das Institut zumindest ein OSII in Bucket 1. Ein Beispiel kann helfen, dies zu verdeutlichen. Man nehme an, eine Bank (Bank X) vergibt 10% aller Kredite an Privatpersonen und nichtfinanzielle Unternehmen in Österreich, ist also sehr bedeutend für die Kreditvergabe an Haushalte und die Realwirtschaft in Österreich. Gleichzeit weist diese Bank bei den anderen Indikatoren (Tabelle 1) geringere Werte auf, sodass das gewichtete Mittel (der Score) unterhalb der Schwelle von 275, ab der eine Bank ein OSII ist. Dementsprechend wäre die Bank aufgrund des EBA-Scores allein kein OSII. Da jedoch geringe Anteile bei anderen Indikatoren (bspw. grenzüberschreitenden Forderungen) nicht vollständig für diese hohe Bedeutung für die Realwirtschaft kompensieren können, wird die Bank gemäß österreichsicher OSII-Methodik als systemrelevant eingestuft.

----------

[13] Banco de Portugal. 2016. Identification of other systemically important institutions and calibration of OSII capital buffers.

[14] Schmitz S.W. und J. Eidenberger. 2021. Einlagensicherung und Finanzmarktstabilität. In: Einlagensicherung. Rauscher, N. und T. Stern (Ed.). Linde-Verlag.

Angemessene Kalibrierung des OSII-Puffers

Methode

Die Indikatoren zur Identifikation der Systemrelevanz sind im Einklang mit den internationalen Vorgaben. Studien zeigen, dass diese 10 Indikatoren eine gute Prognosegüte für systemische Ansteckungseffekte aufweisen, und durch Hinzunahme weiterer bankspezifischer Indikatoren nur eine geringe Verbesserung möglich wäre, die aber zu Lasten der Einfachheit der Methode gehen würde.15 Auch betreffend die Höhe der Puffer sind die internationalen Minimumquoten der EZB zu berücksichtigen.16

Die Pufferhöhe wird Experten-basiert auf Basis von internationalen Standards und rechtlichen Vorgaben bestimmt. Eine Kalibrierung basierend auf dem Equal Expexted Impact Framework würde höhere Puffer, insbesondere für die größten Banken, ergeben.10, 11

Studien zu den Auswirkungen des OSII-Puffers auf die Kreditvergabe zeigen, dass Banken die Kreditvergabe mittelfristig nur geringfügig einschränken, und dass diese Einschränkung insbesondere Kredite an andere Banken anstatt an nichtfinanzielle Unternehmen und Haushalte betrifft.17, 18, 19

Auch wird eine etwaige Überlappung mit anderen regulatorischen Anforderungen in der Kalibrierung berücksichtigt. So wirken SyRP und OSII-Puffer grundsätzlich komplementär, jedoch gibt es Überlappungsbereiche. Diese werden in einer umfassenden Analyse bereinigt.

----------

[10] Abduraimova K. und P. Nahai-Williamson. 2021. Solvency distress contagion risk: network structure, bank heterogeneity and systemic resilience. Bank of England Working Paper No. 909.

[11] Board of Governors. 2015. Calibrating the G-SIB surcharge.

[15] Siebenbrunner C., Sigmund, M. und S. Kerbl. 2017. Can bank-specific variables predict contagion effects? Quantitative Finance. 17/12. 1805–1832.

[16] ECB. 2022. Governing Council statement on macroprudential policies.

[17] Behn M. und A. Schramm. 2021. The impact of G-SIB identification on bank lending: Evidence from syndicated loans. Journal of Financial Stability 57.

[18] Cappelletti G. et al. 2020. Compositional effects of OSII capital buffers and the role of monetary policy. ECB Working Paper Series 2440.

[19] Cappelletti G. et al. 2019. Impact of higher capital buffers on banks’ lending and risk-taking: evidence from the euro area experiments. ECB Working Paper Series 2292.

Angemessene Bewertung des Nutzens und der Kosten des OSII-Puffers

Die Einführung makroprudenzieller Maßnahmen, wie dem OSII-Puffer, bedarf einer Abwägung von sozialem Nutzen und sozialen Kosten der Maßnahme für Banken, die Gesamtwirtschaft und Gesellschaft im Allgemeinen. Nur wenn der erwartete Nutzen der Maßnahme die erwarteten Kosten übersteigt, wird eine makroprudenzielle Maßnahme gesetzt.

Vor diesem Hintergrund wird der Nutzen der Maßnahmen beurteilt. Dazu wird eine Ex-ante, das heißt eine vor Maßnahmensetzung durchgeführte Auswirkungsabschätzung durchgeführt (Impact Assessment). Diese eruiert die potenziellen Kosten der Maßnahme. Im Ergebnis kann eine makroprudenzielle Maßnahme zwar zu kurzfristig höheren Kosten (bspw. in Form von etwas höheren Kreditkosten) führen. Der Nutzen durch das Nichteintreten bzw. durch die geringeren Auswirkungen einer systemischen Krise soll diese Kosten jedoch langfristig übertreffen.

Nach Setzung einer makroprudenziellen Maßnahme erfolgt ex-post eine Wirkungsanalyse. Dabei stehen die für die Systemrisikoanalyse und Kalibrierung des Instruments herangezogenen Indikatoren im Vordergrund. Auch werden Entwicklungen in anderen regulatorischen Bereichen und sich ändernde makroökonomische Rahmenbedingungen sowie die (inter)nationale Wahrnehmung durch Institutionen (u.a. Europäische Zentralbank (EZB), Europäischer Ausschuss für Systemrisiken (ESRB) oder Internationaler Währungsfonds (IWF)) und Ratingagenturen in die Analyse miteinbezogen. Diese Ex-post-Ergebnisse fließen in die tourliche Evaluierung der makroprudenziellen Maßnahmen ein und können zu einer Adaptierung der Ausgestaltung der Maßnahmen führen.

Der OSII-Puffer wird jährlich anhand der Jahresendzahlen berechnet, womit die Ergebnisse der Wirkungsanalyse rasch berücksichtigt werden können.

Ziel des OSII-Puffers ist, fehlleitende Anreize („moral hazard“), die damit verbundenen externen Kosten und die verzerrte Wettbewerbssituation nach Möglichkeit zu berichtigen. Darin liegt der erwartete gesamtwirtschaftliche Nutzen des OSII-Puffers. Außerdem werden Banken für den Krisenfall gestärkt. Diese Stärkung der Widerstandsfähigkeit stellt insbesondere auf eine Erhöhung der Eigenmittelbasis ab. Durch das Halten zusätzlichen Kapitals steht den Banken, die mit einem OSII-Puffer belegt sind, im Krisenfall mehr Kapital zur Verlustabsorption sowie zur Finanzierung der Realwirtschaft zur Verfügung. Dadurch können sich Krisenkosten verringern. Durch die Ex-ante-Reduzierung der Krisenwahrscheinlichkeit ist eine gesamthafte Stärkung der Stabilität des Finanzsystems zu erwarten. Diese ist wichtig für eine friktionsfreie Finanzierung der Realwirtschaft. Das heißt, dass auch im Krisenfall Unternehmen, Haushalten und der öffentlichen Hand effizient und ausreichend finanzielle Mittel zur Verfügung gestellt werden können.

Die erwarteten „sozialen Kosten“ der makroprudenzieller Kapitalpuffer, so auch des OSII-Puffers, sind mögliche negative Effekte auf die Realwirtschaft. Grundsätzlich können Banken höhere Kapitalanforderungen, gemessen als Eigenkapital in Prozent der risikogewichteten Aktiva (RWA), durch (1) eine Erhöhung des Eigenkapitals (Gewinneinbehaltung und/oder Neuemission) und/oder (2) eine Reduktion der RWA erreichen. Beides geht mit zusätzlichen Kosten für die Banken einher. Diese können an die Bankkund:innen weitergeben werden. Dadurch kann sich die Refinanzierung der Realwirtschaft verteuern bzw. erschweren und das gesamtwirtschaftliche Wachstum verringern. Da das Kreditgeschäft grundsätzlich eine bedeutende Einnahmequelle für Banken darstellt, ist zu erwarten, dass es zu einer Substitution der Kreditrisiken innerhalb des Bankensektors, z. B. durch ausländische Banken oder durch alternative Finanzierungsformen kommt. Internationale wissenschaftliche Studien zeigen, dass Banken angesichts höherer Kapitalanforderungen zunächst Kapital aufnehmen bzw. andere Assets reduzieren und erst als letzte Instanz die Kreditvergabe einschränken, um höhere CET1-Quoten zu erzielen.20 Ein volkswirtschaftlich gefährlicher Einbruch der gesamten Kreditintermediation in Österreich ist daher nicht zu erwarten.

----------

[20] BCBS. 2019. Survey on the interaction of regulatory instruments: results and analysis. BCBS Working Paper 35.

Auswirkungsabschätzung

Für die Ex-ante-Auswirkungsabschätzung (Impact Assessment) kapitalbasierter makroprudenzieller Maßnahmen, wie dem OSII-Puffer, wird ein mehrstufiges Verfahren herangezogen. Kurz zusammengefasst wird dabei analysiert, wie sich die bei Banken entstehenden „privaten Kosten“ auf Grund einer aufsichtlichen Maßnahme auf die Bepreisung der von ihnen vergebenen Kredite auswirken. Dadurch können sich die Finanzierungskosten der Realwirtschaft verteuern und damit die Entwicklung der Gesamtwirtschaft potenziell trüben. Diese sogenannten „sozialen“, das heißt gesamtwirtschaftlichen, Kosten können sich beispielsweise in einem verhalteneren Investitions- und Konsumverhalten zeigen und zu geringerem Wirtschaftswachstum führen.

Methodisch gliedert sich die Analyse in folgende Schritte:

- Zunächst wird der Kapitalbedarf in jenen Banken ermittelt, die mit höheren Kapitalpuffern belegt werden. Dieser ergibt sich aus dem Vergleich der tatsächlichen Kapitalausstattung mit den zukünftigen regulatorischen Kapitalanforderungen.

- Für die Auswirkungsabschätzung werden zunächst die zusätzlichen „privaten Kosten“ der Eigenkapitalaufbringung für die Banken, auch Opportunitätskosten genannt, geschätzt. Bei konstanter Bilanzsumme und gleichbleibenden Gewinnerwartungen wird angenommen, dass Banken das teuerste Fremdkapital durch Eigenkapital ersetzen, um die Pufferanforderungen zu erfüllen. Die Empirie zeigt, dass Banken zahlreiche Optionen haben, auf Eigenkapitalanforderungen zu reagieren. Sie wählen die Optionen so, dass ihre zusätzlichen Kosten möglichst gering sind. Zu erwarten ist daher, dass die Kosten über alle Maßnahmen in der Realität unter den Kosten einer Kapitalerhöhung liegen. Die Verwendung letzterer ist daher eine sehr konservative Annahme.

- In Folge wird angenommen, dass Banken ihre zusätzlichen Kosten (Opportunitätskosten) vollständig und ausschließlich auf Kreditnehmende der Realwirtschaft überwälzen. Banken kompensieren demnach die zusätzlichen Eigenkapitalkosten durch eine Erhöhung der Zinsen auf Neukredite an Nichtbanken. Dies trägt ebenfalls zu einer konservativen Schätzung der Auswirkungen bei.

- Im letzten Schritt werden die Auswirkungen dieser Zinserhöhung auf die Makroökonomie geschätzt. Diese Berechnungen basieren auf dem erprobten Prognosemodell der OeNB, mit welchem die OeNB ihre Wirtschaftsprognosen erstellt. Die dabei berechneten Elastizitäten stellen durch einen Zinsanstieg ausgelöste Wachstumseffekte auf makroökonomische Variablen dar (u.a. BIP-Wachstum, Veränderung der Bruttoanlageinvestitionen, Privatkonsum). Zwei Wirkungskanäle von Zinserhöhungen stehen dabei im Vordergrund: Erstens gehen Zinssätze als jeweiliger Kostenfaktor in die Gleichungen ein („cost of capital channel”). Eine Zinserhöhung senkt ceteris paribus den optimalen Kapitalstock und die Investitionsnachfrage. Zweitens reduzieren höhere Zinssätze den privaten Konsum, da sie einerseits die Sparquote erhöhen und sich andererseits aufgrund geringerer Konsumnachfrage die Beschäftigung und somit das real verfügbare Haushaltseinkommen verringert („Substitutionskanal“).

Eine derartige Auswirkungsabschätzung ist fester Bestandteil der Einschätzung der Angemessenheit makroprudenzieller Instrumente.