Einheitlicher Aufsichtsmechanismus

Mit 4. November 2014 nahm der Einheitliche Aufsichtsmechanismus (Single Supervisory Mechanism, SSM) als die gemeinsame Bankenaufsicht im Euroraum seine Tätigkeit auf. Rechtliche Grundlage für den SSM ist die SSM-Verordnung. Diese wird durch die von der EZB erlassene SSM-Rahmenverordnung ergänzt. Der Einheitliche Aufsichtsmechanismus bildet – neben dem einheitlichen Abwicklungsmechanismus (Single Resolution Mechanism, SRM) für Banken und der europaweit harmonisierten Einlagensicherung – die erste der drei Säulen der europäischen Bankenunion. Seither ist die EZB für die Beaufsichtigung sämtlicher Banken im Euroraum zuständig. EU-Mitgliedstaaten außerhalb des Euroraums haben die Möglichkeit, im Rahmen einer engen Zusammenarbeit zwischen den zuständigen Aufsichtsbehörden, freiwillig an diesem Aufsichtsmechanismus teilzunehmen. Innerhalb des SSM ist die Organisation der Aufsicht dezentral gestaltet und beruht auf einer Aufgabenteilung zwischen der EZB und den nationalen Aufsichtsbehörden.

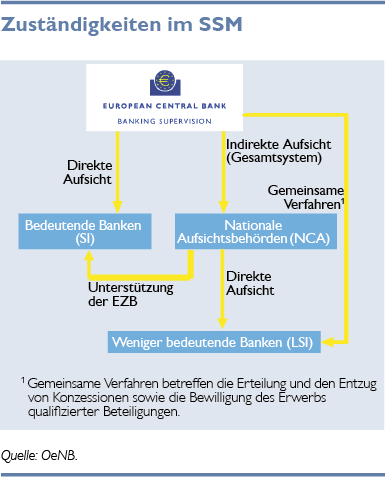

Die Zuständigkeiten bei der Wahrnehmung der Aufsichtsaufgaben richten sich nach der Unterscheidung zwischen bedeutenden (significant institutions, SI) und weniger bedeutenden Instituten (less significant institutions, LSI). Die EZB überprüft mindestens einmal jährlich, ob Kreditinstitute als bedeutend oder weniger bedeutend einzustufen sind; Kriterien hierfür sind die Größe, wirtschaftliche Relevanz und das Ausmaß der grenzüberschreitenden Tätigkeit der jeweiligen Bank. Die bedeutenden Kreditinstitute werden direkt von der EZB beaufsichtigt. Dies erfolgt durch die gemeinsamen Aufsichtsteams (Joint Supervisory Teams, JST), die sich aus Mitarbeitenden der EZB und der nationalen Aufsichtsinstitutionen (in Österreich: Finanzmarktaufsicht (FMA) und OeNB) zusammensetzen.

Die Beaufsichtigung der weniger bedeutenden Kreditinstitute erfolgt grundsätzlich durch die nationalen Aufsichtsbehörden und wird nach dem Grundsatz der Proportionalität durchgeführt. Demnach hängen die Intensität der Überwachung sowie der Umfang der Berichterstattungs- und Beaufsichtigungsverpflichtungen der nationalen Aufsichtsbehörden gegenüber der EZB von der systemischen Bedeutung und vom Risikoprofil ab. Die Behördenfunktion für die knapp 500 LSI in Österreich liegt bei der FMA; die OeNB ist im Rahmen der Aufsicht für sämtliche Aufgaben im Zusammenhang mit der wirtschaftlichen Analyse sowie der Vor-Ort-Prüfung („fact finding“) zuständig. Bei den weniger bedeutenden Kreditinstituten übt die EZB eine Aufsicht über das Gesamtsystem aus (indirekte Aufsicht), um eine einheitliche und qualitativ hochwertige Aufsichtspraxis sicherzustellen.

Die Planung und Ausführung der an die EZB übertragenen Aufgaben obliegen dem Aufsichtsgremium (Supervisory Board, SB), das dem EZB-Rat (in SSM-Zusammensetzung) als oberstem Beschlussorgan Beschlussentwürfe vorbereitet. Der Beschlussfassungsprozess basiert auf einem Verfahren der „impliziten Zustimmung“ („non-objection procedure“). Wenn der EZB-Rat nicht innerhalb von maximal zehn Arbeitstagen Widerspruch gegen einen Beschlussentwurf des Aufsichtsgremiums einlegt, gilt der Beschluss als angenommen.

Das Aufsichtsgremium setzt sich aus der/dem Vorsitzenden und der/dem stellvertretenden Vorsitzenden, vier Delegierten der EZB und jeweils einer Person der zuständigen nationalen Aufsichtsbehörde aus jedem teilnehmenden Mitgliedstaat zusammen. Österreich ist durch einen FMA-Vorstand als stimmberechtigtes Mitglied sowie durch den OeNB-Vize-Gouverneur (ohne Stimmrecht) vertreten. Im beschlussfassenden EZB-Rat ist Österreich durch den OeNB-Gouverneur vertreten.