Die Aufsichtsstatistik

Datenquelle für die BankenaufsichtIm Rahmen der Aufsichtsstatistik erhält die Oesterreichische Nationalbank (OeNB) von den in Österreich tätigen Kreditinstituten regelmäßig Daten über deren Geschäftstätigkeit, deren wirtschaftliche Lage sowie Informationen betreffend die Risikosituation. Die OeNB ist für die automationsunterstützte Verarbeitung dieser Daten im Rahmen der Bankenaufsicht verantwortlich.

Im Gegensatz zu vielen anderen Ländern, in welchen einige wenige Bankkonzerne oft mittels permanenter Vor-Ort-Inspektionen überwacht werden, hat in Österreich – aufgrund der großen Bankendichte – eine starke Off-site Analyse und damit einher gehend ein relativ umfangreiches Meldewesen traditionell einen hohen Stellenwert. Ziel der Aufsichtsstatistik ist es, der Finanzmarktaufsicht (FMA), den in der OeNB mit Banken- und Finanzmarktanalyse betrauten Stellen sowie den im Rahmen der europäischen Aufsichtsarchitektur zuständigen Behörden, hoch qualitative Daten über die Entwicklung des Bankwesens zur Verfügung zu stellen und damit die Bankenaufsichtstätigkeit zu unterstützen. Weiters werden Daten für die von der OeNB wahrzunehmende Zahlungssystemaufsicht (ZSA) benötigt. Auch die Information der Öffentlichkeit über Entwicklungen im Bereich der Kreditinstitute repräsentiert eine wichtige Zielsetzung.

Was ist die Rechtsgrundlage für die einzelnen Erhebungen?

Die gesetzliche Grundlage für die einzelnen Aufsichtsmeldungen ist einerseits das österreichische Bankwesengesetz (BWG) und darauf beruhende Meldeverordnungen (durch die FMA erlassen). Die OeNB erhält dabei aufgrund des BWG alle statistischen Meldungen der Kreditinstitute. Im Zuge der Umsetzung der neuen europäischen Aufsichtsarchitektur und insbesondere mit Einführung des BASEL III Regimes, kommt aber auch internationalen Vorgaben (CRD IV, CRR, EBA ITS on Supervisory Reporting, ECB Regulation on reporting of supervisory financial information/FINREP) eine immer größer werdende Bedeutung zu. Rechtsbasis für Statistiken, die die Zahlungssystemaufsicht betreffen, ist das Nationalbankgesetz (§ 44a NBG).

Wie werden die Statistiken verarbeitet?

Die Verarbeitung der aufsichtsstatistischen Meldungen obliegt in der OeNB innerhalb der Hauptabteilung Statistik der Abteilung Statistik – Integrierte Meldewesenentwicklung und Datenmanagement. Die Daten werden auf Vollständigkeit und Plausibilität überprüft und im Rahmen von Auswertungen für weiterführende Analysen in der Abteilung Statistik – Aufsicht, Modelle und Bonitätsanalyse aufbereitet. Ein wichtiger Bestandteil dabei ist die Zusammenfassung der Daten zu Kreditinstitutssektoren.

Wer hat Zugriff auf die aufsichtsstatistischen Daten?

Während die FMA und die in der OeNB mit Banken- und Finanzmarktanalyse betrauten Stellen Zugriff auf die Einzeldaten haben, werden alle externen Veröffentlichungen auf Basis der Kreditinstitutssektoren durchgeführt. Auf der Website der OeNB ist im Bereich „Statistik“ ein umfangreiches Informationsangebot verfügbar. Die auf Basis des „ITS on Supervisory Reporting“ bzw. der „Regulation on reporting of supervisory financial information“ gemeldeten Daten, werden im Zuge des einheitlichen europäischen Aufsichtsmechanismus laufend an die EZB (bzw. in weiterer Folge an EBA) übermittelt. Darüber hinaus, werden in regelmäßigen Abständen auch zahlreichen weiteren internationalen Organisationen wie dem Internationalen Währungsfonds (IWF), der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD), der Bank für Internationalen Zahlungsausgleich (BIZ) sowie diversen internationalen Arbeitsgruppen Aufsichtsdaten zur Verfügung gestellt.

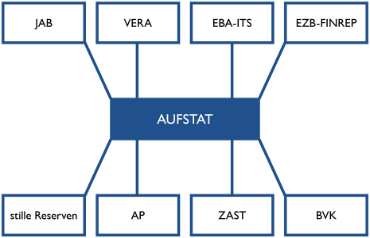

Welche Aufsichtsstatistiken werden von Kreditinstituten erhoben (gültig ab 31.12.2015)?

Die einzelnen Bereiche können wie folgt beschrieben werden:

VERA – Vermögens-, Erfolgs- und Risikoausweis

Der VERA wird sowohl für Einzelkreditinstitute als auch für Bankkonzerne und für vollkonsolidierte ausländische Tochterbanken, sofern die Rechnungslegung gem. § 59 BWG (UGB-Konzernabschluss) erfolgt, erhoben.

Der VERA besteht wiederum aus folgenden Erhebungen:

- Vermögensausweis

Es werden die Aktiva und Passiva und die außerbilanzmäßigen Geschäfte eines Kreditinstitutes in detaillierter Form dargestellt. Es handelt sich dabei um eine vierteljährliche Rohbilanz basierend auf der Buchhaltung der Kreditinstitute. Die Daten dienen der Analyse der Geschäftsstruktur und der Geschäftsentwicklung.

- Erfolgsausweis

Im Erfolgsausweis wird vierteljährlich die Gewinn- und Verlustrechnung eines Einzelkreditinstitutes in detaillierter Form dargestellt. Es handelt sich dabei um eine Rohgewinn- und Verlustrechnung, basierend auf der Buchhaltung der Kreditinstitute. Er dient insbesondere der unterjährigen Beobachtung der Ertragsentwicklung aber auch der Vorschau der Risikoentwicklung.

- Beteiligungen und Anteilsrechte

Kreditinstitute übermitteln hier Details zu den aktivseitig gehaltenen Beteiligungen bzw. passivseitig vorhandenen Anteilsrechten. Aus diesen Informationen sind die Beteiligungsstrukturen sowie die Eigentumsverhältnisse österreichischer Banken erkennbar.

- Aktienpositionsrisiko

In dieser Erhebung wird das Aktienportfolio einer Bank nach Märkten aufgegliedert.

- Zinsrisikostatistik

In der Zinsrisikostatistik wird das Risikoprofil einer Bank im Zinsbereich dargestellt und dient als Basis für die aufsichtliche Überwachung der Zinsrisikopositionen.

EBA ITS on Supervisory Reporting

Eine der wichtigsten Reaktionen auf die vergangene Finanzkrise war die Einrichtung eines einheitlichen Regelwerks auf europäischer Ebene mit der Zielsetzung, einen robusten und einheitlichen Rechtsrahmen zu schaffen (Maximalharmonisierung bzw. „Single Rulebook“). Der wichtigste Rechtsakt um dieses einheitliche Regelwerk zu implementieren ist dabei die Capital Requirements Regulation (CRR), welche ab 1.1.2014 unmittelbar anwendbar ist und sich überwiegend direkt an die Kreditinstitute richtet. Die CRR enthält an diversen Stellen bestimmte Mandate für die EBA, technische Standards (ITS – Implementing Technical Standards) im Zusammenhang mit aufsichtsrechtlichen Meldepflichten zu entwickeln. Primäres Ziel des „ITS on Supervisory Reporting“ ist die Herbeiführung einer stärkeren Harmonisierung auf europäischer Ebene im Bereich des aufsichtsrechtlichen Meldewesens. Insbesondere soll bei großen Kreditinstituten mit grenzüberschreitenden Tätigkeiten (aber auch bei allen anderen Kreditinstituten), durch Vereinheitlichung der Meldeformate, Meldestichtage sowie der Meldefrequenzen eine Entlastung im Meldeaufwand eintreten.

Vom ITS erfasst sind dabei Meldepflichten im Zusammenhang mit Eigenmittelanforderungen (COREP), Finanzinformationen (FINREP), Verluste aus mit Immobilien besicherten Krediten, Großkredite, Leverage Ratio und Liquiditätskennziffern wie Liquidity Coverage Ratio und Net Stable Funding Ratio. Der ITS folgt dabei der Anwendungsebene der CRR und ist daher für Kreditinstitute sowohl auf individueller als auch konsolidierter Ebene anwendbar. Eine Ausnahme bilden dabei die Finanzinformationen (FINREP), welche ausschließlich auf konsolidierter Ebene (im Falle IFRS-Bilanzierer verpflichtend, im Falle UGB/BWG-Bilanzierer nur nach Ausübung eines entsprechenden Wahlrechts der zuständigen Aufsichtsbehörde) Anwendung finden.

EZB FINREP – Verordnung zum Financial Reporting der EZB

Im Zuge der Errichtung des einheitlichen Aufsichtsmechanismus (Single Supervisory Mechanism, SSM) ist die EZB seit 4. November 2014 für die Beaufsichtigung der Banken im Euroraum verantwortlich. Innerhalb des SSM ist die Organisation der Aufsicht dezentral gestaltet – es kommt zu einer Aufgabenteilung zwischen EZB und den nationalen Aufsichtsbehörden. Die Zuständigkeiten bei der Wahrnehmung der Aufsichtsaufgaben richten sich nach der Unterscheidung zwischen bedeutenden und weniger bedeutenden Banken. Zur Erfüllung ihrer Aufgaben, benötigt die EZB harmonisierte Finanzinformationen (FINREP) auch von jenen Instituten, die von den Meldevorgaben des „EBA ITS on Supervisory Reporting“ nicht erfasst sind. Darunter zählen Finanzinformationen auf Einzelkreditinstitutsebene sowie Finanzinformationen von Bankkonzernen, welche nicht IFRS sondern nationale Rechnungslegungsvorschriften (in Österreich UGB/BWG) anwenden.

JAB – Jahresabschluss

Die Jahresabschlussmeldung entspricht dem durch den Bankprüfer geprüften Jahresabschluss eines österreichischen Kreditinstitutes auf konsolidierter und unkonsolidierter Basis.

AP – Anlage zum Prüfungsbericht

In der Anlage zum Prüfungsbericht werden die Kommentare der Bankprüfer zu einzelnen gesetzlichen Bestimmungen und Risikobewertungsmethoden erfasst. Er dient der Überwachung der Gesetzmäßigkeiten des Jahresabschlusses.

Stille Reserven

Die Stille Reserven-Meldung gibt über das Vorhandensein von stillen Reserven und Verlusten, deren Struktur und das daraus resultierende Prüfungsergebnis der Bankprüfer Auskunft.

BVK – Betriebliche Vorsorgekassen

Im Zuge der Meldungen der Betrieblichen Vorsorgekassen werden Angaben betreffend die Eigenmittel sowie die Vermögensaufstellung jeder Veranlagungsgemeinschaft übermittelt.

ZAST – Zahlungssystemstatistik

Die Zahlungssystemstatistik besteht aus 6 Meldungen: TARGET2, HOAM.AT/STEP.AT Wertpapierhandels-, Clearing- und Settlementsysteme, Zahlungssystembetreiber, Infrastrukturbetreiber und Teilnahme an einem nicht österreichischem Recht unterliegenden Zahlungssystem. Dabei werden in erster Linie Anzahl und Höhe von Transaktionen und Teilnehmern sowie Systemausfälle gemeldet. Die Zahlungssystemstatistik dient der Ausübung der Zahlungssystemaufsicht sowie der Wahrnehmung damit in Verbindung stehender ESZB-Aufgaben.

Die nachstehende Tabelle zeigt die Periodizität der einzelnen Meldungen:

| Meldung | Frequenz |

|---|---|

| VERA | Quartal |

| EBA−IST | Monat/Quartal/Halbjahr/Jahr |

| EZB−FINREP−VO | Quartal |

| BVK | Quartal |

| ZAST | Monat/Quartal |

| JAB | Jahr |

| AP | Jahr |

| Stille Reserven | Jahr |